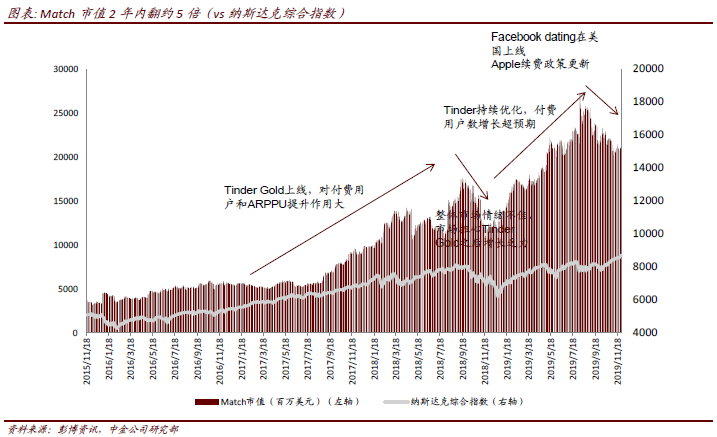

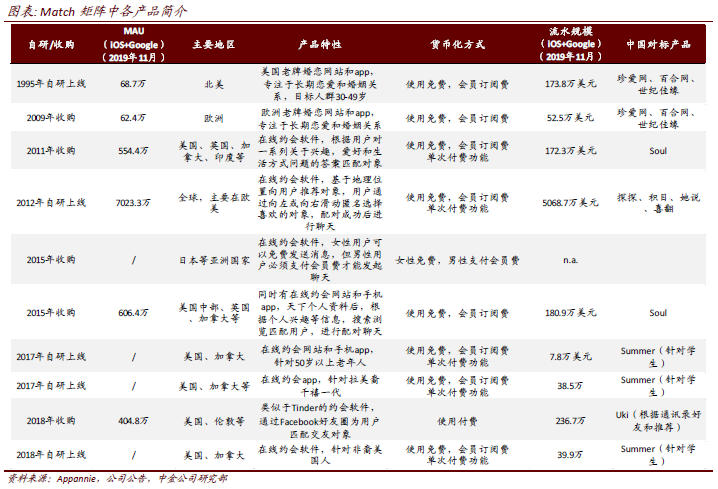

Match Group是全球最大的在线交友和约会集团,旗下拥有多个在线交友约会产品,遍布全球(含投资及持股公司有45个以上的交友约会产品)190多个国家和地区,如Tinder,Match,PlentyOfFish,Meetic等知名交友约会软件。其自2017年年中以来,市值涨幅表现远超纳斯达克综合指数的整体涨幅;2017年7月初至2019年8月末,公司的市值从52亿美元增长到255亿美元,增长约5倍。对比之下,纳斯达克综合指数在此期间的涨幅仅约为30%。在将陌陌对标Match进行研究时,我们有如下发现:1)陌陌对标Match,借助收购、自研等方式逐步建造中国在线娱乐交友的产品矩阵;2)探探是中国在线交友市场的领导者;3)中国市场的货币化潜力强、方式多;4)探探基于中国开拓海外市场,以海外华人为出发点,探索新市场。

对标中概股:陌陌(探探)

Match市值快速攀升,成为全球领先在线约会平台

Match Group是全球最大的在线交友和约会集团,旗下拥有多个在线交友约会产品,遍布全球(含投资及持股公司有45个以上的交友约会产品)190多个国家和地区,如Tinder,Match,PlentyOfFish,Meetic等知名交友约会软件。除此之外,公司还大力加深其产品矩阵,推出差异化产品,如黑人交友产品BLK,50岁以上中老年人交友产品OurTime等,以满足不同人群的特定需求。公司2018年营收17.3亿美元,北美地区与其他地区营收占比约各一半,处在线交友约会行业的龙头地位。

Match市值快速攀升:上市4年内翻逾8倍,全球领先在线约会平台

Match作为全球领先的在线约会平台,其自2017年年中以来,市值涨幅表现远超纳斯达克综合指数的整体涨幅;2017年7月初至2019年8月末,公司的市值从52亿美元增长到255亿美元,增长约5倍。对比之下,纳斯达克综合指数在此期间的涨幅仅约为30%。

与此同时,Match公司主要产品Tinder(约占Match整体公司直接收入的50%)的表现和Tinder的市场竞争格局直接影响公司市值的波动。

在线约会市场竞争格局

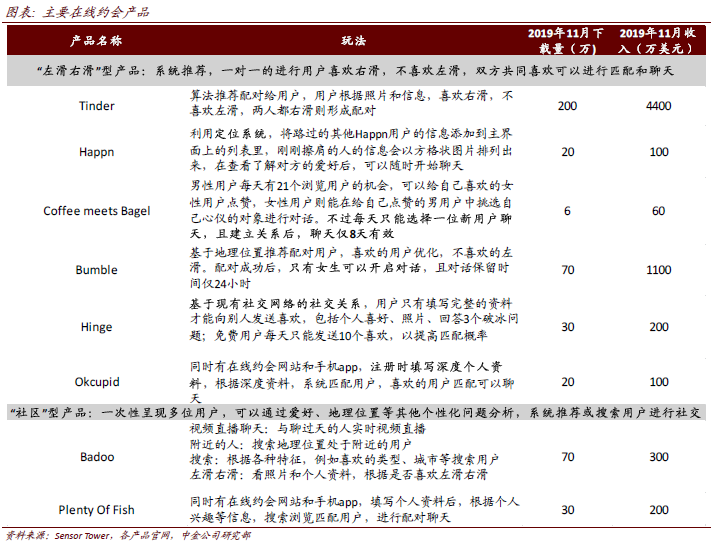

Match的拳头产品Tinder所处的在线约会市场竞争格局较为激烈,以美国市场为例,新产品层出不穷,也存在着多种玩法和不同社交重点。具体来看,主要的产品类型可分为:

1)更快速的“左滑右滑”型的产品:此类产品的特征主要是通过系统算法(基于地理位置、兴趣等)推送给用户建议匹配的人选,让用户逐一在界面上通过左滑右滑进行快速的匹配;

2)一次性呈现更多选择的“社区”型产品:此类产品会在通过问卷等方式深入了解用户使用偏好后,为用户呈现多种配对对象的选择,让用户自己在其中进行挑选。

Match着重发展Tinder产品和多元化全球化的产品战略

Match的两大重要战略和产品分别是Tinder和全球化,在Tinder方面,公司通过三种不同种类的功能:1)订阅式付费功能;2)单次付费功能;3)拉动活跃的特殊模式,不断促进Tinder活跃用户数、付费用户数和ARPPU的提升;在全球化方面,公司不断推动自身产品多元化、国际化发展,也同时通过并购等方式进入新的市场。

稳步发展Tinder和多元化国际化的产品战略

Tinder:全球在线约会市场产品范例

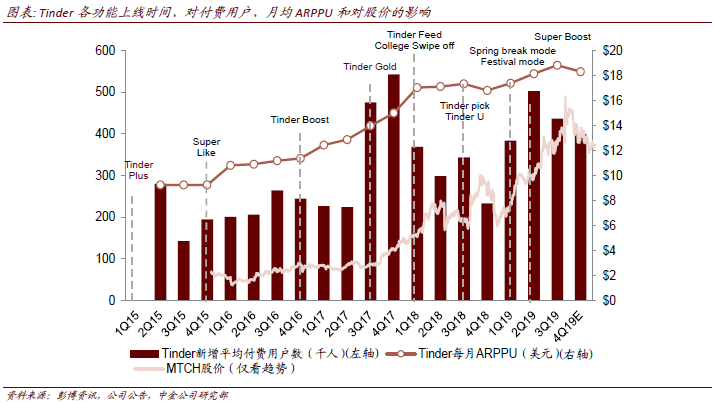

Tinder作为Match的拳头产品,在2018年贡献了Match的直接收入(通过在线社交产品订阅或一次性付费产生的收入)的约50%。同时,Tinder积累了大量的付费用户, 2018年末付费用户达约450万(Match整体付费用户数为约800万),同时月均ARPPU也达到月均17美元左右。Tinder的发展主要经历了三个阶段:1)2012-2014年的原始用户积累阶段;2)2015-2017年的变现尝试阶段;3)2018年至今的后变现阶段,尝试通过提升特定用户群体活跃度的方式进一步推动产品发展。

2012年-2014年原始用户积累阶段:游戏化产品设计吸引大量用户

Tinder的定位是陌生人交友和约会软件。Tinder上的交友形式更为随意、操作也更为便捷。用户只需将喜欢的照片右滑,不喜欢的照片左滑,如果两位用户都将对方右滑,即可配对,开始聊天。在在线交友之外,Tinder也满足了用户参与社交活动的其他心理需求,包括:1)增强自信,在Tinder上得到匹配使用户感到自己对陌生人具有吸引力;2)娱乐消遣,用户想要消磨空闲时间,追求快乐并寻求刺激;3)满足好奇心,年轻用户想要尝试新鲜事物。

2015年-2018年变现探索期:Tinder Gold支撑强力增长,单次付费提升整体ARPPU

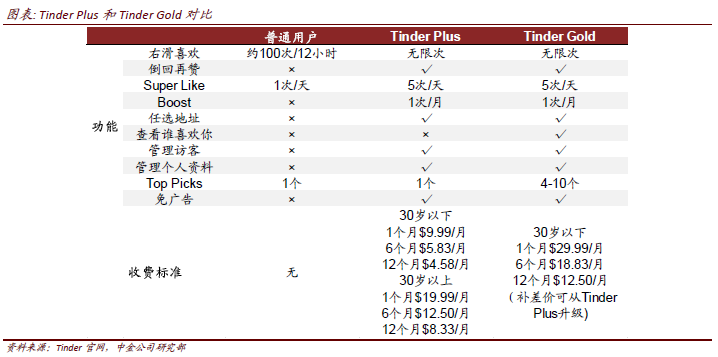

Tinder Plus是Tinder在订阅付费上的首次探索:2015年3月,Tinder首次推出付费订阅服务Tinder Plus,Tinder Plus赋予用户在APP中一些特权,进而提升用户的使用体验,具体的新权利包括让用户拥有无限次数的右滑喜欢(Unlimited Likes)、反悔再赞(Rewind)、任选定位(Passport)等。

►无限次数的右滑(Unlimited Likes):Tinder利用在线社交平台女性用户和男性用户的不同特性,在Tinder Plus中加入此项功能,提升用户(尤其是男性用户)的付费。Tinder的普通用户每12小时只能右滑约100次。对于在Tinder上受欢迎的用户,尤其是女性用户,每次右滑被匹配的概率较高,在免费次数内可能会得到足够多次数的匹配。但对于不太广受欢迎的用户,尤其是男性用户,收到右滑数量较少,因此需要大量右滑才能获得配对。

►反悔再赞(Rewind):如果用户不小心将喜欢的照片左滑了,可以通过倒回再赞,重新回到上一张照片再改为右滑。

►任选地域(Passport):允许用户任意更改地理位置,和全球各地的用户在线交友。一方面,对于将要前往外地旅行的用户,可以在出发前和目的地的用户在线交友。另一方面,如果用户不想被认识的人发现,可以扩大基于位置的匹配,尤其是在人口较少、保守的地区。

►超级喜欢(Super Likes):相较于普通用户每天只有一次超级喜欢,Tinder Plus用户每天有5次超级喜欢的权利。一旦用户超级喜欢了某个人,在对方左滑右滑之前就会知晓你的超级喜欢,进而增加匹配的成功率。

在Tinder Plus上线后一段时间,Tinder的新增付费用户数和ARPPU得到了一定的提升。在积累了Tinder Plus的经验后,Tinder推出了Plus升级版Tinder Gold,并新增了“查看谁喜欢你”功能:Tinder Gold于2017年8月推出,在Tinder Plus的所有功能基础上加入了“查看谁喜欢你”的功能,用户在订阅了Tinder Plus的基础上,可以补差价直接升级至Tinder Gold。

►查看谁喜欢你(See who likes you):允许用户查看“喜欢”自己照片的对象,用户可以直接从中挑选自己喜欢的对象,提高匹配效率。除此之外,这一功能大大提升了用户的自信,用户通过查看谁喜欢自己,获得使用APP的自我满足。Tinder Gold和“查看谁喜欢你”功能在上线后受到了广泛欢迎。在Tinder Gold推出后,ARPPU和付费用户数显著上升。

除了订阅式的功能外,Tinder还推出了单次付费功能,进而提升了整体ARPPU。目前用户可以单次购买Super Like,Boost和Super Boost,未来有可能新增更丰富的单次付费的功能。

2018年至今:专注产品优化和完善,提升群体用户活跃度

在后Tinder Gold时期,为了应对潜在市场竞争者的威胁,Tinder的战略重心从推出新的付费功能逐步转化为关注产品自身的优化和提升群体的用户活跃。在优化产品方面,Tinder推出了一系列旨在丰富社交内容,增强社交属性的功能。此外,此阶段的Tinder还推出针对特定群体的活动模式,提高主要用户的活跃度。

多元化和全球化的产品矩阵

在线约会市场是一个在用户和地域都有多样性的市场。在用户上,针对用户不同的年龄和不同的需求,在线约会交友市场又可以细分为较为随意的在线约会、目的严肃的在线婚恋和针对不同年龄段用户的社交产品等细分;在地域上,美国欧洲是较为成熟的在线约会市场,亚洲也是增长较快的新兴市场,针对不同地域市场的特性和文化,也需要有不同类型的在线约会社交产品。因此,自2009年起,在当时公司的主力产品Match取得稳定规模之后,公司开始采用多品牌战略,不断内部孵化或收购新的在线约会品牌,旨在覆盖不同的细分市场,形成全面的产品矩阵。

在财务数据上,从产品角度来看,我们估计2018年Match的收入约50%来自Tinder,剩余50%来自其他产品。从地域角度来看,北美还是主要的收入贡献区域,但其他地区的收入和付费用户数也在显著增长。

探探:更具潜力的中国版Tinder

探探是国内领先的陌生人社交产品,一直被称为中国版的Tinder。探探与Tinder的玩法相似,基于大数据的智能推荐,为用户推送身边匹配的人,用户可以用“左滑右滑”进行配对,进而实现交友。该产品于2014年6月在iOS和安卓上线。2018年2月,探探被陌陌以7.63亿美元的估值收购。

中国约会社交市场:充满机遇

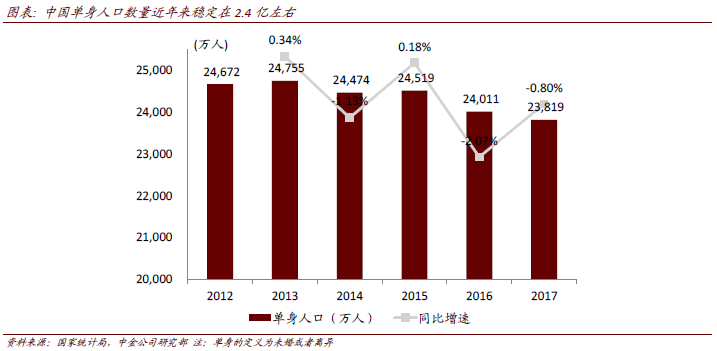

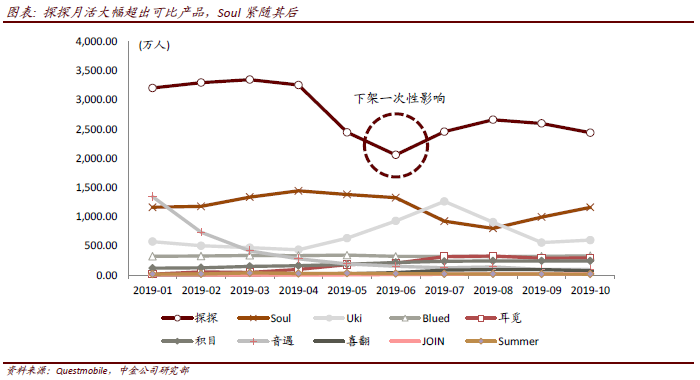

对比探探所处的中国市场和Tinder主要所处的欧美市场,在市场大小上,我们发现中国市场的单身目标人群潜力大,且增长较为稳定。同时,在付费习惯上,中美市场也有不同的付费习惯。中国用户在传统的订阅类之外,也有很强的虚拟礼物付费等多种付费方式的基础,这种方式也使得用户有更强的变现空间。在市场格局上,中国的在线约会市场格局较为集聚,探探作为领先平台,在用户活跃上有较强优势。

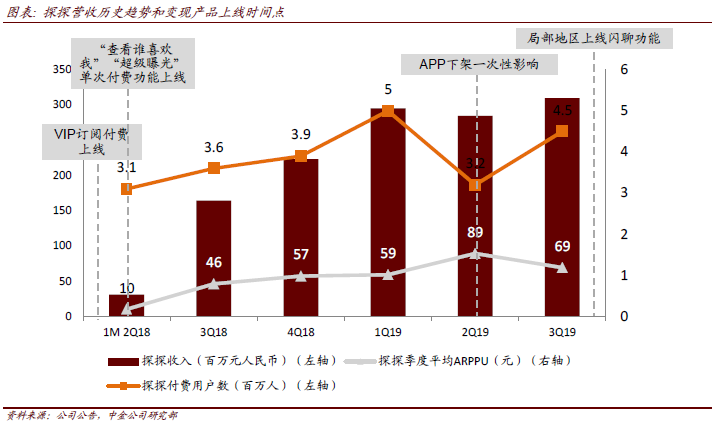

探探:新功能探索推动ARPPU增长,海外扩张初显锋芒

自2018年与陌陌并表后,探探的收入、付费用户数和季均ARPPU均稳步上升。同时,值得注意的是探探的主要收费功能,例如VIP的订阅服务和“查看谁喜欢我”和“超级曝光”等单次付费功能上线时间均在2018年上半年,这之后并没有全量上线新的付费功能,而与此同时,探探的收入、付费用户数仍能维持稳定的增长。在用户活跃度上,2019年4月底下架前,根据Questmobile数据,探探的月活数最高曾达到3300万,相较于全国约2.4亿的单身人口,渗透率约为14%,在竞品缺位的情况下,用户规模仍有很大的增长空间。

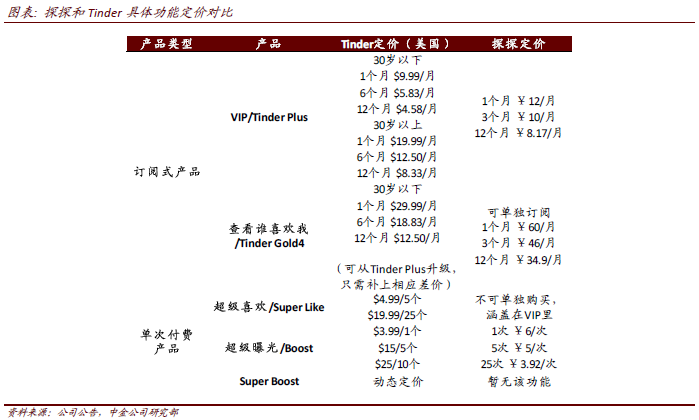

虽然目前探探的变现方式与Tinder的大致相同,都是由订阅式付费和单次付费两种项目组成。但从数值上来看,根据我们的估计,探探的ARPPU远低于Tinder。2019年3季度,探探的季度ARPPU在69元左右,而Tinder的季度ARPPU据我们估算在探探同期的逾5倍。这主要由于:1)Tinder和探探的定价存在差异;2)探探目前单次付费项目数量较少。

为了提升ARPPU,探探也在积极地进行产品功能研发和测试,旨在进一步提升ARPPU,其中不乏一些Tinder所没有发展的功能,例如近期部分地区上线的闪聊。

探索其他社交产品,以建立完善的社交矩阵

在核心产品之外,与Match一样,陌陌和探探也在积极探索新的产品方向。陌陌通过猫咖,陆续推出了近6款社交产品,包括瞧瞧、MEET、CUE等和之前突然爆红的“AI换脸”APP Zao,都是从不同的角度切入社交娱乐领域的产品。探探也推出了另一款更关注婚恋的产品牵手恋爱,旨在拓宽在社交领域的影响力。

财务与估值

根据市场一致预期,陌陌2017~2019收入和调整后净利润年复合增速分别为38%/32%至170亿元和43亿元;MTCH相应的收入和EBITDA年复合增速分别为24%和41%至21亿美元(约145亿元)和7.7亿美元(53亿元)。

股价方面,2017年1月3日截止至2019年12月9日期间,陌陌股价上浮约96%,Match股价上浮约314%。用户量方面,探探MAU达到2,440万(QuestMobile数据,截止2019年10月);Tinder为7,023万(iOS + Google,Appannie,截止2019年11月),而市值上,陌陌目前市值约76亿美元,而Match约为190亿美元。

风险

政策监管趋严、产品升级策略失误。

「中金看海外 · 公司」通过寻找核心覆盖公司的海外对标企业,从时间维度纵向切入,复盘其产品、市场、技术、财务、估值等方面的演进史,从过往经验中探寻国内企业的未来发展轨迹。

文章来源

本文摘自:2019年12月12日已经发布的《从Match看中国在线交友龙头的崛起》