国内外车企积极布局800V平台,2022年自主品牌多款800V车型量产,我们认为高压侧400V至800V电压升级将带动车端与桩端产业链升级,多个各细分赛道有望受益。建议关注电压升级带来的投资机会。

摘要

800V高压平台加速落地,解决方案从部分高压向全系高压方向迭代。得益于高压快充技术在充电补能效率、驱动性能等方面的优势,继2020年吉利首次发布支持800V的SEA浩瀚架构以来,国内车企加快800V高压平台布局。随着800V车型如极狐阿尔法S、阿维塔11、小鹏G9、长城机甲龙于年内陆续上市,2022年成为800V车型量产元年。800V高压系统平台兼容性高,往前看,我们预计全系800V架构将凭借其低损耗特性或将成为主流;而当前,不同车载零部件的高压成熟度不一致,车企或采用400V+800V混合方案,并向全系800V逐步迭代。

电压平台升级带动车载零部件升级趋势明显,新增单车价值量可期。800V高压平台对功率器件、连接器、薄膜电容、高压直流继电器的耐压要求大幅提升,同时由于高压快充带来更高的散热需求,诸多车载零部件逐步升级。根据我们测算,800V高压产业链涉及元器件、大小三电、电池热管理等9大技术/零部件升级,电驱动集成化、热管理换热方式升级等或加速推进,相关细分产业链短期或伴随小鹏G9发布迎来较强催化剂,各车企800V高压平台车型陆续发布及上量或带来中长期盈利弹性释放。

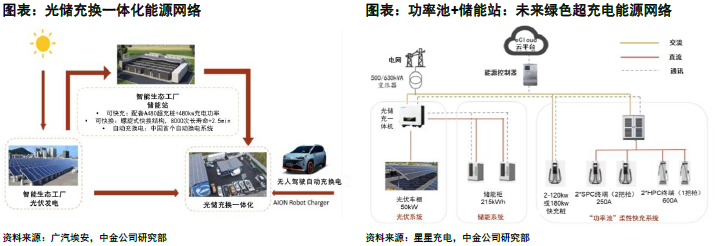

800V高压平台带来高压充电桩建设需求,功率池+储能站或成为快充网络的配套基础设施。桩端大功率充电带动充电模块升级,同时考虑到快充对设备管理要求提升,主机+机枪向液冷方向升级。另外,考虑到高压大功率充电桩普及加剧电网负荷、加大电网改造负担,国内广汽埃安、北汽极狐等车企逐步尝试建设充换电+光储充一体化能源网络,通过功率池技术动态调度不同充电桩车辆的充电功率,减轻电网负荷,提升用户充电体验。

风险

800V量产节奏不及预期,高倍率快充安全风险,行业竞争加剧。

正文

高压平台大势所趋,车企加码800V电压布局

电动化带来汽车电压平台升级

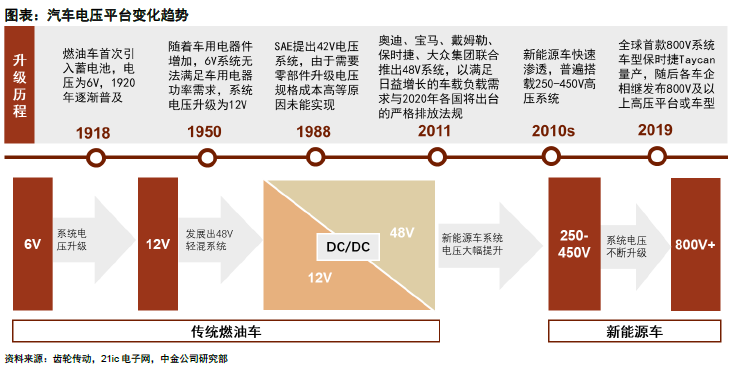

传统燃油车电压较低,为满足车载电器功率需求和排放法规而进行6V-12V-48V升级。燃油车动力源来自内燃机,车载电器对输出功率要求不高,低电压平台即可满足。1918 年,燃油车首次引入蓄电池,电压为6V,到1920年逐渐普及。随着车载电器增多,6V系统无法满足电器功率需求,1950年起,车企相继推出12V系统。1988年,SAE提出42V电压系统,但未能落地。2011年,为满足2020年各国出台的严格排放法规,兼顾日益增长的电器功率需求,BBA、大众等德系车企联合推出48V轻混系统,与12V系统并存,48V系统充电电压最高可达到56V,实现了60V安全电压阈值内最大程度升级。48V系统能优化发动机启停、加速辅助等功能,提升了燃油经济性。

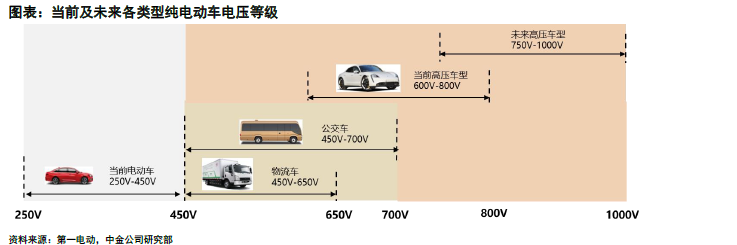

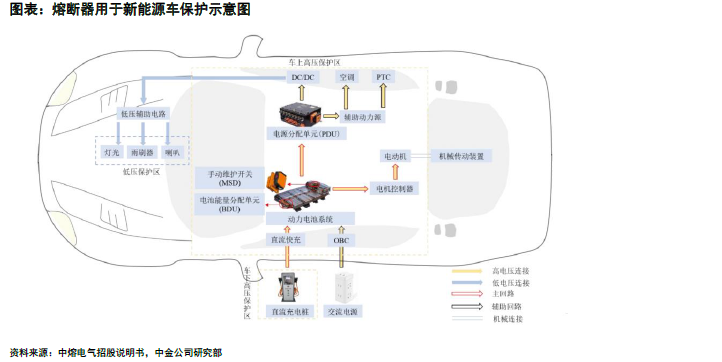

新能源车以三电系统替代燃油动力系统,车内电压大幅升级至百伏以上。新能源车以电池为动力源,需要较大电池容量与输入/输出功率,但车用电器仍可在低压下运行,因此同时存在百伏以上高压系统与48V/12V低压系统。纯电乘用车电压通常在 250-450V 之间,且系统电压不断升级。2019年,保时捷Taycan上市,成为全球首款搭载800V超高压系统的车型,随后全球各车企相继发布800V及以上超高压平台与车型,新能源车电压升级趋势明显。

在新能源汽车电压升级过程中,车企通常采用改变电芯串并联方式实现电压升级。目前,纯电动乘用车电压普遍为250V-450V,因带电量不同而有所波动;而商用车由于整车功耗更高,因此所需带电量明显更大,车企通过电芯串联后电压等级可达450V-700V。而未来800V高压乘用车则是在带电量无大幅变化情况下,通过改变电芯串并联方式而提升电池电压。

针对续航痛点,车企积极布局800V高压平台

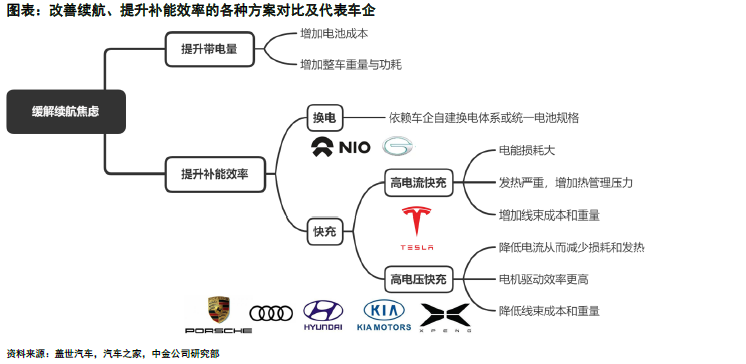

续航短、充电慢是新能源车两大痛点。一方面,现有纯电动车实际续航里程普遍低于燃油车;另一方面,电动车充电所需时间较长,交流慢充时需要8-10小时才可充满,现有快充大多也需要1小时左右,而燃油车加油仅需3-5分钟。据新出行2021年调研,55.5%的用户担心新能源车长途出行续航不够,54.9%的用户因新能源车充电不便而有所顾虑;而据中汽协2021年调研,40%用户认为充电时间过长而造成不便。

提升用户体验需要增加带电量和提升补能效率双管齐下。增加带电量可提升单次补能后的续航里程,但受两方面限制,一方面,电池价值量较高,提升带电量直接增加边际成本;另一方面,电池重量较大,电池扩容也将增加整车功耗,短期内电池技术难以发生较大变革,两方面限制均难以突破。此外,即便单次补能后续航能够与燃油车持平,补能便利性不足依然会引起用户的用车焦虑。因此,我们认为,提升带电量与提升补能效率并非此消彼长关系,而是双方共同发展,最终在成本与性能的权衡取舍下,达到均衡配置。

换电和快充双线并举构建补能网络,快充技术大势所趋。提升补能效率有换电和快充两种方案。换电方案即通过更换电池直接补能,节省充电时间,目前,蔚来二代换电站单车换电时间约90s,吉利枫叶换电站换电仅需60s。但由于不同品牌车型电池规格、底盘设计不同,换电站兼容性不高,其大规模推广需要各车企自建换电体系或统一电池规格,前期建设投资大、回报低,短期内或难以大规模落地。而以特斯拉、大众集团、小鹏为代表的诸多车企均选择快充方案并进行快充桩建设。此外,部分车企如广汽埃安、蔚来同时布局换电与快充,双线并举构建多元补能网络。

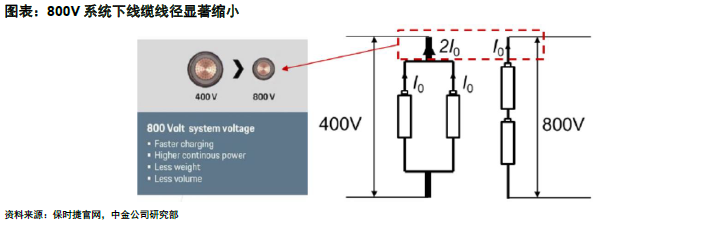

快充分为高电流与高电压两种技术路线,高电压快充更具优势。快充有高电流和高电压两种技术路线:理论上,根据W=Pt,充电功率提升一倍,则充电时间减半;根据P=UI,电压或电流提升一倍,充电功率均可提升一倍。相比高电流快充,高压快充发热少、损耗低。高电流路线的缺陷在于,根据Q=I²Rt,电流越高,则电能损耗越大,且损耗以发热方式体现,增加了热管理压力。此外,高电流需要载流量更高、线径更大的线缆,也将造成线缆成本和重量增加。目前特斯拉采用高电流方案,而更多车企转向高电压方案。

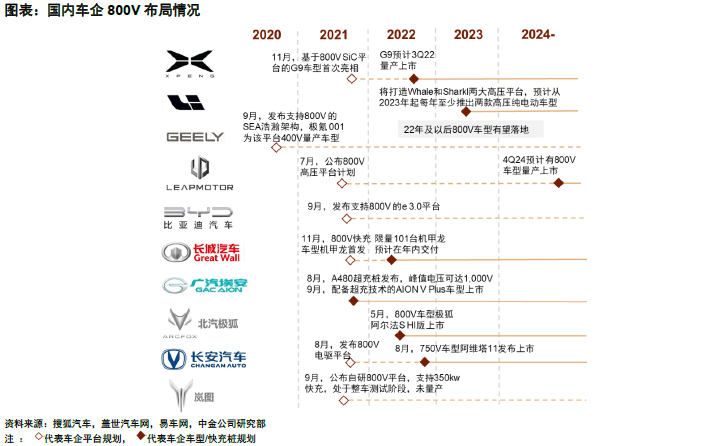

国外车企中,大众集团与现代起亚集团走在800V路线前列。2019年,全球首款800V车型为大众旗下的保时捷Taycan,大众集团目前有400V/800V兼容性J1平台,并规划了800V PPE平台,基于PPE平台的保时捷Macan与奥迪Q6 e-tron/A6 e-tron计划于2023年发布。现代起亚也于2020年底公布其800V E-GMP平台,并于1Q21发行基于该平台的现代IONIQ5、起亚EV6两款车型。而奔驰、宝马在则布局较晚,分别计划于2024/2025年推出支持800V的MMA/Neue Klasse平台并实现量产。

国内车企纷纷跟进800V高压平台,2022年量产车型加速落地。2020年,吉利首次发布支持800V的SEA浩瀚架构;2021年,国内车企纷纷公布800V高压平台及量产计划。2021年9月,配备超充技术的AION Y Plus上市,2022年,800V车型极狐阿尔法S、小鹏G9、长城机甲龙陆续上市,2022年成为800V车型量产元年。按照各公司规划,2024年底前理想汽车、吉利、零跑都有望实现800V车型量产上市。

800V系统兼容性高,逐步向全系高压方向迭代

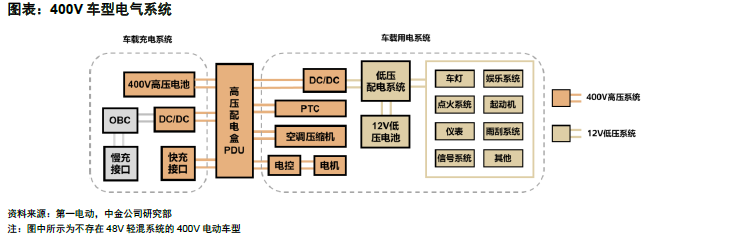

新能源车电气系统可按功能划分为用电系统与充电系统,按电压划分为高压系统与低压系统。400V新能源车中同时存在400V高压电气系统和12V低压电气系统,而400V-800V升级是高压系统内部电压升级,存在多种方案。下面我们对用电系统/充电系统的不同方案分别讨论。

车载用电系统:800V高压系统平台兼容性高,从部分高压向全系高压方向迭代。支持800V高压快充的系统架构有多种实现方案,按照车载用电部件的电压来划分,当前主要有全系400V、全系800V、800V/400V混合三种方案。

保时捷Taycan采用800V/400V混合方案,E-GMP平台采用全系800V方案。保时捷Taycan的部分高压部件升级至800V,如PDU、电驱系统、PTC电压等,但空调压缩机等部件仍为400V,主要系Taycan量产时800V调压缩机的技术尚不成熟,因而沿用了保时捷PHEV中400V空调压缩机。现代集团的E-GMP平台中车用电器则均在800V电压下运行。

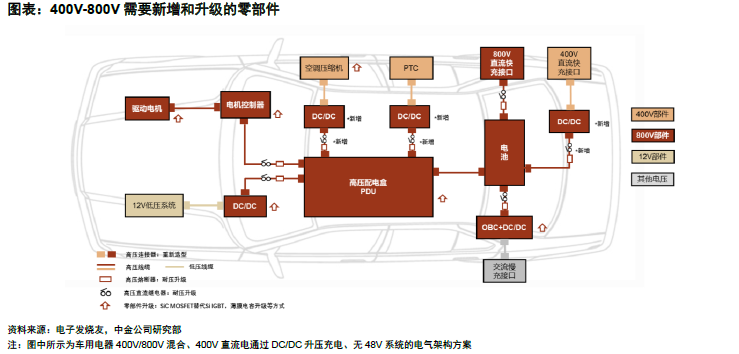

车载充电系统:800V充电系统以兼容400V/800V快充为主流,通过电驱升压或DC/DC实现。电池结构方面,800V架构可分为2×400V电池串并联切换和不可切换式800V电池架构。充电系统方面,800V架构可分为仅支持800V直流快充或兼容400V/800V直流快充两种模式,由于目前大部分快充桩规格为400V,充电系统一般采用兼容400V/800V模式,在400V直流电充电时,使用升压装置升压至800V充电,具体有DC/DC升压与电驱升压两种方案。

车端:渐进式演进路线下,单车增量价值亟待释放

我们预计800V高压平台将带来多处车载零部件升级。电压平台由400V向800V升级,将带来车载零部件几大升级趋势:

• 电控、小三电与空调系统:功率器件升级,SiC MOSFET加速替代Si IGBT;

• 电池:电池材料与热管理系统升级;

• 线束:线缆降规,连接器增加,总价值量上升;

• 高压直流继电器:性能要求提升,附加值增加;

• 薄膜电容:耐压等级提升,用量增加;

• 熔断器:性能要求提升,激励熔断器加速渗透;

功率器件:SiC MOSFET加速替代Si IGBT

800V平台对功率器件耐压要求大幅提升,SiC MOSFET更具优势。新能源车中,功率器件广泛应用于电驱系统、小三电(OBC、DC/DC、PDU)、空调系统中。其中,电机控制器在工作时会在直流母线电压基础上产生电压浮动,当电压平台从400V提升至800V时,电压浮动偏差百分比不变:450V的直流母线电压下,功率器件承受的最大电压在650V左右,800V电压下,对应功率器件耐压需要提高至1200V左右。当前400V车型中一般采用Si IGBT器件,而800V车型中则需升级至SiC MOSFET,虽然Si IGBT、SiC MOSFET均可满足1200V耐压需求,但SiC MOSFET基于其材料和器件结构特性,具备低损耗、高频率等显著优势。

相比于Si IGBT,SiC MOSFET损耗低、频率高,性能优势明显。SiC材料宽禁带、绝缘击穿场强大,可以在高压环境下达到较小的导通电阻。为了改善器件高压化带来的导通电阻增大问题,Si材料需使用少数载流子器件如IGBT,但IGBT关断时会产生拖尾电流,造成较大的开关损耗,因此限制了其高频驱动应用。相比之下,SiC材料能以多数载流子器件如MOSFET实现高压化,避免了开关损耗和频率限制问题。当电压由400V增至800V,Si器件的开关损耗和导通损耗均大幅增加,且明显高于SiC器件。800V电压下,SiC器件在大功率或小功率运行下的总损耗均大幅低于Si器件,性能优势明显。

SiC MOSFET可实现更高的功率密度,使器件小型化、轻量化。SiC MOSFET的功率密度优势体现在功率模块小型化、无源器件小型化、散热系统简化三方面。据Rohm,SiC的应用可分别使功率模块、无源器件、散热系统缩小至原来的1/2、1/10、1/5,从而显著减小电机等部件的体积和重量,有利于车身结构优化和整车轻量化。

SiC MOSFET应用于电驱系统时,电机的体积和重量明显下降。当SiC MOSFET应用于电驱系统时,其高频开关的特性使得电机能够达到更高转速,同等功率下,转矩相应减小。而转矩减小又将直接带来电机体积减小,同时,铜线变细、重量和成本相应下降。根据Rohm数据,以文图瑞电动方程式车队赛车为例,其将其核心电驱逆变器功率模块由Si模块替换为全SiC模块后,电机重量减轻了40%,尺寸减小了43%,优化效果明显。

Si IGBT方案下,功率器件单车价值量约1,500元。单个电机控制器价值量约3,000元,其中原材料成本占比约85%,Si IGBT功率模块占原材料成本比约44%,折算价值量约1,050元。小三电合计单车价值量约2,500-3,000元,其中Si IGBT功率模块价值量约350元。此外,空调系统变频器、控制器中所用IGBT模块均价约100元。

SiC MOSFET方案下,功率器件单车价值量将提升至4500元。目前SiC功率模块的成本约为Si功率模块的3倍。全系800V架构车型中,电机控制器、小三电、空调的工作电压均升级至800V。不考虑SiC器件应用后带来的散热系统降本、降低功耗带来的潜在电池降本等因素,若将上述部件中Si IGBT功率模块全部更换为SiC模块,则功率器件单车价值量将提升至4,500元。

电池:电池材料与热管理系统升级

实现高倍率充电需陶瓷隔膜、电解液、电池负极材料相应升级。电池电压升级至800V不等于电池可以实现高倍率充电,如800V车型极狐阿尔法 HI搭载电池则因为技术限制,仅支持2.2C充电,与4C及以上超高倍率充电仍有差距。从锂电池工作原理来看,单位时间迁移和嵌入负极的锂离子越多,则充电速度越快,因此可从两方面着手提升电池充电倍率。

提升迁移速率:可应用高孔隙陶瓷隔膜和更低粘度、高效率的电解液,降低电解液中离子的迁移阻力,提升迁移速率。

提升嵌入速率:目前电池负极多用石墨材料,其层状结构使得锂离子只能从端面进入,导致锂离子传输路长,嵌入速率低;可在电池负极采用特有的软/硬碳/石墨烯包覆改性技术,或采用硅基负极,提高锂离子嵌入速率。

高倍率充电带来电芯发热问题,热管理需要更精准。高倍率充电会使电芯温度短时间内大幅上升,且热分布不均匀,电芯正极区域发热集中;电芯温度过高会加剧电池析锂、SEI累积等问题,缩短电池使用寿命,严重时甚至会出现热失控链式反应,造成较大的安全威胁。同时,电池系统具有明显的短板效应,单一电芯的局部过热将影响整个电池系统运行。因此,高倍率充电需要对电池冷却系统进行升级,提升散热均匀程度,特别需要对发热较为集中的电芯正极区域进行针对性冷却,确保电池的温度一致性。

线束:线缆降规、连接器增加,总价值量上升

电压升级后高压线束相应变化,分为线缆与连接器两大维度。新能源车具有高压线束与低压线束两个系统,根据EV WIRE,新能源车线束单价平均为5,000元,其中高压线束单价平均为2,500元。具体来看,高压线束包括高压线缆与高压连接器,下面我们分别进行讨论。

800V平台下电流减小,线缆线径缩小,体积、重量和成本相应降低,有利于整车轻量化。根据P=UI,功率不变时,400V-800V变化将使电流减半,以美标AWG为例,其线缆承载最大电流与线缆横截面积成正比,理论上,电流减半,横截面积减半,线缆内芯体积、重量、物料用量相应减半。目前单车线缆平均重量达 50-70kg,占整车重量的5%左右,线缆重量下降将带来明显的轻量化效果。高压线缆单价约800-1,000元,而线束的主要成本来自物料成本,占比达74%,线缆线径缩小后,物料用量减少,成本有望下降。

800V平台下高压连接器用量增加,高压线束单价小幅上升。目前技术架构下,电动车高压连接器单车配置量为15-20个,根据车型设计不同,单价在700-3,500之间。400-800V平台升级要求高压连接器重新选型。用量上,800V车型需要增加大功率快充接口,同时新增的400-800V及800-400V的DC/DC部件也需要配备连接器。我们估算,800V车型所需高压连接器个数增加至20-25个,单价提升至2,210元。整车高压线束(线缆+连接器)单价小幅上升,由2,500元提升至2,830元。

高压直流继电器:性能要求提升,附加值增加

高压直流继电器是新能源车的刚需零部件,单车价值量较高。高压直流继电器可控制并保护新能源车的高压电路,新能源车需要配置包括主继电器、预充继电器、快充继电器、普通充电继电器、辅助继电器合计5类高压直流继电器,根据车型不同,单车配置量4-8个。我们测算,2022年混动乘用车中单车价值量约420-590元,纯电乘用车中单车价值量约630-910元。此外,快充桩中也需配置高压继电器,配置量一般为2个,价值量约140-220元。

800V平台下高压直流继电器升级,推动单车价值量进一步提升。800V平台下由于电压和电流更大、电弧更严重,对高压直流继电器的耐压等级、载流能力、灭弧能力、散热、使用寿命等性能提出更高要求,相应地,产品将在触点材料、灭弧气体、封装方式等多方面进行改进,技术要求提升,产品附加值相应增加。我们预计800V纯电动车型中,高压直流继电器单车价值量提升40%,达880-1,270元,带来250-360元增量价值。

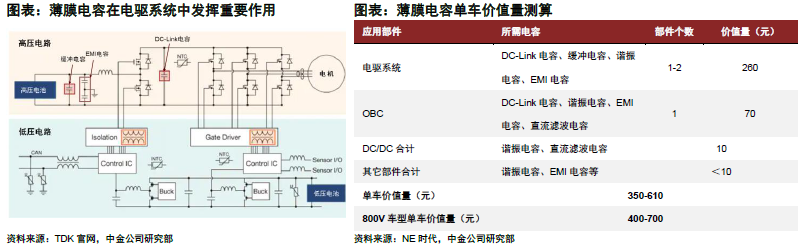

薄膜电容:耐压升级、用量增加

新能源车是电容器的重要下游应用场景。电容器是功率模块中必备的被动元件之一,在新能源车中广泛应用于OBC、DC/DC、电驱、空调变频器等涉及变压、变频、直流/交流转换的部件中。根据电容器的功能不同,可分为以下5类:

• DC-Link 电容:连接于直流母线与开关管中间,对整流器的输出电压进行平滑滤波,用于电驱系统(DC/AC转换)、OBC(AC/DC转换)中,是车载电容器中价值量最高的产品。

• 缓冲电容:保护电路系统,用于电驱系统中,单价较低。

• EMI电容:抑制电磁干扰,用于OBC、电驱中,单价较低。

• 谐振电容:吸收电路中的高频波,用于OBC、DC/DC中,单价较低。

• 直流滤波电容:用于整流电路中,滤除交流成分,使输出的直流更平滑,用于OBC、DC/DC中,单价较低。

新能源车中薄膜电容单车价值量约350-610元。我们估算,新能源车电驱系统薄膜电容价值量约260元,双电机车型价值量翻倍;其中OBC中薄膜电容价值量约70-90元;DC/DC转换器中价值量约10元,空调变频器等其他车载部件中价值量10元以下,合计单电机车型价值量约350元,双电机车型约610元。

800V平台下薄膜电容耐压升级、用量增加,带来增量价值50-90元。800V平台下峰值电压约1200V,薄膜电容耐压等级提升,同等容量下整体成本增加约10%-20%。此外,为实现400V直流快充兼容,800V车型中部分车型采用DC/DC升压方案,需加装一个DC/DC,薄膜电容单车用量可能增加,但也有陶瓷电容/铝电解电容替代方案。平均来看,我们测算新能源车由400V升级至800V带来的薄膜电容单车价值增量约50-90元。

熔断器:性能要求提升,激励熔断器加速渗透

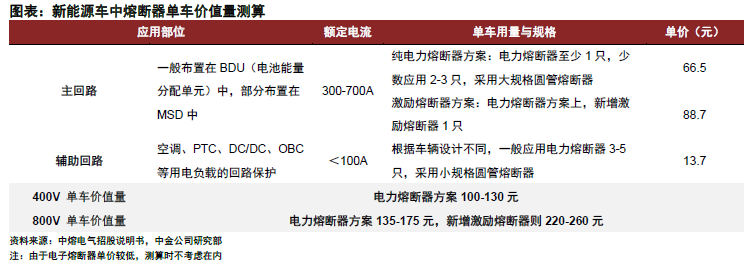

熔断器是新能源车中必不可少的安全保护装置,激励熔断器与智能熔断器逐步应用。新能源车过电流保护主要依靠高性能熔断器来完成,目前其他车载器件无法可靠分断短路电流,熔断器则可在短路发生时快速切断电流回路,是新能源车必不可少的安全保护装置。新能源车中,主回路中应用电力熔断器,部分车型会应用激励熔断器;辅助回路中,高压电路应用电力熔断器、低压电路应用电子熔断器。传统电力熔断器的保护特性无法根据保护要求调整,而激励熔断器可通过接收控制信号激发保护动作,性能更优。此外,智能熔断器可根据应用需求定制保护特性,通过自动检测回路电流或其他信号,自动触发保护动作,具有更好的适用性,目前尚处于开发和应用前期。

新能源车熔断器单车价值量100-130元。用量与规格上,主回路中使用大规格圆管电力熔断器,用量1-3个,辅助回路中使用小规格圆管电力熔断器,用量3-5个。单价上,参考2020年中熔电气产品售价:电子熔断器单价1.5元,大规格/小规格圆管熔断器单价分别为66.5/13.7元,激励熔断器单价88.7元。测算得熔断器单价约108-268元,考虑车型减配与年降,我们预计当前单价约100-130元。

800V平台下电力熔断器升级、激励熔断器加速渗透,带来35-160元单车价值增量。800V平台下,熔断器熔体结构改变,长度、粗度增加,单价上升。参考2020年中熔电气产品售价:参数为30A/500VDC、32A/750VDC的圆管熔断器单价分别为10.6元、14元,我们预计400-800V电压升级带来电力熔断器价格增长约35%,对应单车价值量提升至135-175元。此外,大功率快充时,短路电流冲击会加大,增加激励熔断器可提升安全性,800V平台下激励熔断器装配率或加速提升。800V车型若加装激励熔断器,则单车价值量可提升至220-260元。

桩端:800V车端布局带来高压充电桩建设需求

超级快充大势所趋,带来配电器件变更、液冷+充电模块升级新需求

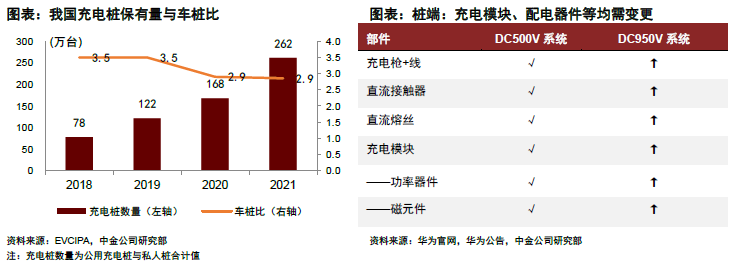

新能源车快速放量带动快充/超充桩建设需求提升。直流快充桩中,高电压快充相比大电流快充更具优势,而超充桩则需电流、电压同步提升。为保障新能源车用户补能体验,车桩比需维持在合理区间,随新能源车保有量迅速增长,充电桩需求量相应提升,同时充电慢痛点亟待解决,带动大功率充电桩建设需求不断提升。现有大功率充电可分为三种方式:

1)电压由400V上升至800V的高电压快充。以保时捷Turbo充电桩为例,其充电电压为800V,峰值充电功率可达270kW,实现5%-80% SOC需要22.5分钟。

2)电流由250A上升至600A的大电流快充。目前特斯拉采用该方案,其V3超充桩充电电压为400V,峰值电流达600A,峰值功率约250kW。相较于高电压快充,大电流快充的热损失较大,且充电桩与充电枪的热管理成本更高。

3)电流、电压同步提升下,功率达400kw及以上的超级快充。据美国能源部定义,超级快充(XFC)充电功率需达到400kW以上。目前,国内车企中广汽埃安、小鹏等均有布局。广汽埃安A480超充桩最大持续电流可达600A,最高工作电压达880V,最大充电功率达480kW。我们认为,超充技术是大势所趋,车端800V布局将带动超充桩同步发展。

超充情境下充电模块需进行升级,充电枪、线、直流接触器和熔丝等需重新选型。高压超充情境下,电压将从400V提升至800V乃至1000V,功率也由120kW向480kW发展,此时充电模块将会有磁元件、功率器件两方面的升级:1)充电桩为了适配目前的低电压存量充电桩,需要加装DC/DC升压模块,提升磁性元件的需求量;2)SiC基功率器件可实现比Si基更高的开关频率,从而实现更高功率密度,我们预计SiC基功率器件将在直流充电桩领域加速市场渗透。

结合液冷、功率器件、充电枪等模块的升级,我们预测高压超充桩单桩成本在23-26万元。

• 直流桩由充电模块、充电枪及线缆、主控板三个主要组成部分,目前充电桩的采购成本在0.35 -0.4元/ W居多,其中充电模块可将电网中的交流电转换为直流电为动力电池充电,占设备总成本的50%左右。

• 800V高压大功率超充下,充电模块IGBT损耗较大,需换用价格为Si IGBT的3倍以上的SiC MOSFET,我们预估升级后的SiC充电模块价格会是当前模块的1.5-2倍。此外超充桩配备液冷装备后成本上升。综上,我们预测充电桩的采购成本是当前价格的1.8倍左右,0.63 - 0.72元/ W,单个360kW超充的成本在23- 26万元。

超充对桩端热管理提出更高要求,主机+机枪采用液冷装置成本提高

超充时产生的大量电热需要增配液冷系统。400kW及以上大功率充电时,充电设备在短时间内迅速发热,可能引起热安全问题,而传统风冷无法达到设备散热要求,因此主机和机枪均需配备散热效果更佳的液冷系统。

液冷装置还具有实现温度控制、减轻重量两大优势。一方面,大功率充电连接器内共有 5 个温度传感器,控制器可依据实时测量的温度变化情况对冷却输出作出相应的调整——冷却液通过内置冷却管道有效地散热,从而防止大电流导致的充电系统过热。另一方面,液冷装置可缩小电缆直径进而缩小换热设备体积,减轻充电枪重量,对用户更为友好。

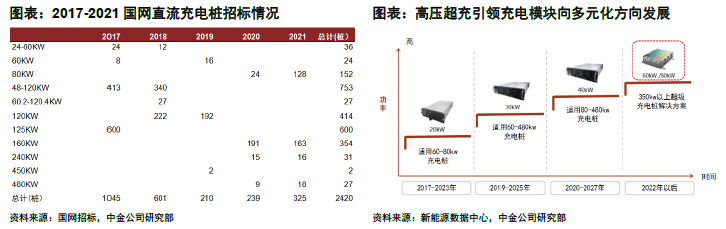

充电桩输出电压范围上限1000V落地应用,充电模块向20/30/40kW多元化配置发展

现存充电桩以750V以下为主,存量+增量双布局解决800V充电桩建桩需求。按照电动车电压平台和充电桩电压的关系,400V电动车充电的充电桩为750V,800V电动车充电桩为1000V标准,而现有运营的充电桩多数为750V及以下,不支持800V电动车充电需求。

存量方面,需要对部分低电压充电桩进行改桩或重建。主要针对低使用效率充电桩,将其场地资源、电力资源进行利用和升级改造,进而满足800V车端充电需求。增量方面,充电模块形成1000V最高输出电压的共识,输出电压范围上限由750V向1000V高压落地应用。2018年起星星充电、英飞源等充电模块企业陆续发布充电范围宽至1000V的充电模块;2021年起国家电网在充电桩采购中也已经进一步提升电压标准至1000V,要求覆盖DC200-1000V范围,布局高压充电网络,且2017-2021年间招标的直流充电桩有功率上升趋势。我们预计随着充电桩建设在增量与存量两方布局,800V高压充电桩的普及性将得到提升。

充电模块由20kW为主向20/30/40kW多元化配置发展。与交流桩不同,直流充电桩由多个充电模块组合而成,如120kW快充直流桩主流由4个30kW的模块进行组合,350kW充电桩主流由6个60kW的模块进行组合。据新能源数据中心,当前国内充电桩市场20kW模块市占率为60%,其余大部分由30kW占据,也有少数的功率密度较高的60kW、100kW的模块。近年来随着电池容量及充电倍率的提升,充电模块向20/30/40kw多元发展趋势加强。

功率池、储能技术:大功率充电桩能源调度问题的解决方案

高压大功率充电桩普及加剧电网负荷及改造负担,公共场合供电难以匹配需求。1)高压大功率充电桩普及可缓解当前充电的时空束缚,用户选择更为多样,但与此同时容易出现如午饭等零散时间点多车同时超充、乃至排队充电的情况,严重加大电网电荷负担,造成负荷高峰迭加。2)由于充电站与电网的交互是随机波动的,快充需要瞬时强大的功率,当充电需求较大时,可能会引起馈线的电压波动,大规模的随机波动功率对电网可造成较为严重的损伤。3)快充桩普及后会分布于居住区、消费区等场所,这些区域无法实现大功率的电网扩容,因此无法满足大功率充电需求。

特斯拉率先建立光储充超级充电站,多企业布局一体化能源网络

特斯拉推出光储充一体化超级充电站,缓解充电桩用电对电网的冲击。2021年6月特斯拉先后在西藏、上海建立两座光储充超级充电站,配备V3超级充电桩和目的地充电桩,通过太阳能屋顶系统发电将电能储存在电池中,可供部分纯电动车日常充电。光储充一体能够解决在有限土地资源里配电网的问题,通过能量存储和优化配置实现本地能源生产与用能负荷基本平衡。

国内广汽埃安、北汽极狐等车企实施充换电+光储充一体化能源网络。埃安实行充换一体的战略布局,于2022年4月在广州建立首座超充站同时支持充换电,其中超充端充电5分钟续航里程可达200km,换电仅需用时2.5分钟。北汽极狐基于高压超充路线,同步建设极狐品牌超充站,打造光储充一体化绿色超充体验。

投资建议:车端桩端两大方向,细分赛道龙头受益于产业链升级

产业链升级与投资方向

新能源车800V平台投资可围绕车端与桩端两大方向。同时,根据产业链价值量变化,我们识别出两大产业发展趋势。

趋势一:电驱动集成化或加速推进

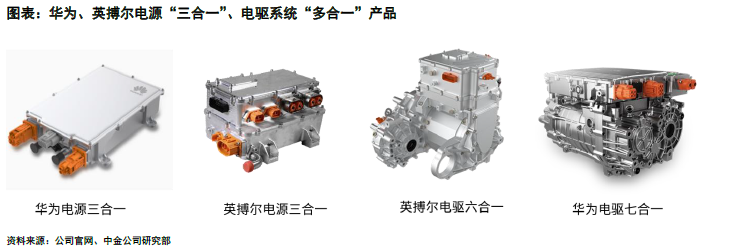

功率器件成本提升背景下,车企或通过多合一电驱解决方案实现成本对冲。在整车架构层面,动力总成“三合一”解决方案渗透率提升,并逐步出现动力总成融合OBC、DC/DC、PDU的“多合一”产品。我们认为,多合一解决方案可通过减少壳体铸件、线束、连接件来降低单车成本,并通过紧凑化的结构设计降低对车身、底盘的空间占用。

► 多个独立部件的一体化,可以减少壳体铸件、连接件、线束的使用量,降低成本的同时,助力整车轻量化。

► 降低原有多个零散部件对于车身、底盘空间的占用,加之相应减少的车内线束连接,可以为车身、底盘的设计优化腾出空间。

► 一体化的紧凑设计,可以减少传输损耗,提高整个系统的效率。

电驱集成化发展路径

1、电机电控企业发展路线:①基于自身电机、电控的优势,向下合并减速器,向上逐渐合并OBC、DC/DC、PDU等整车充电控制模块;②从低端产品、低端市场逐渐向上生长,客户群和配套车型改善,单车价值量、利润提升。③提供模块化、平台化产品和解决方案。

2、电源模块企业发展路线:①基于电源模块的技术优势,将OBC、DC/DC、PDU整合成电源“三合一”;②部分厂商尝试向动力域整合,将电机控制器MCU整合,但因为电机电控技术门槛较高,挑战较大。

3、整车零部件企业:从现有体系进行系统化整合集成。

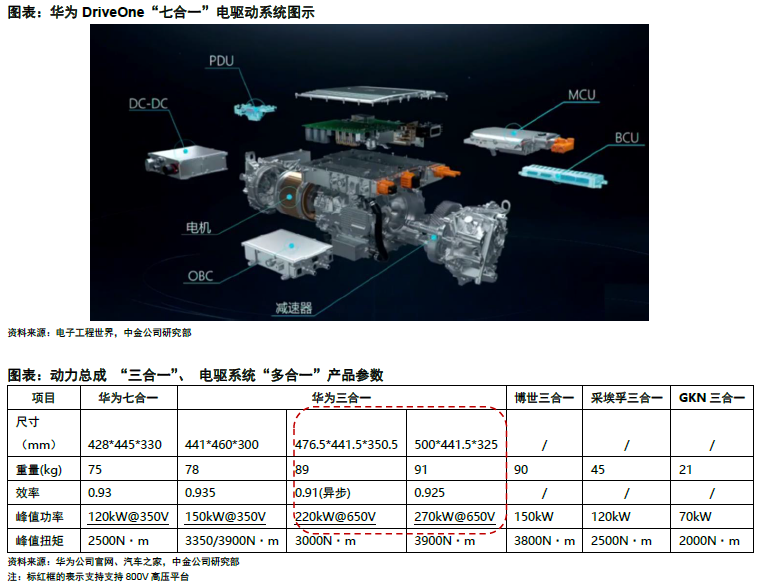

以华为DriveOne“七合一”系统为例,为业内首款超融合架构动力域解决方案,将驱动电机、减速器、电机控制器、PBC、DC/DC、PDU、BCU(电池管理系统主控单元)七大部件集成在一起。其120kW系统的尺寸仅为410mm x 400mm x 330mm,整体质量75kg,峰值效率93%。

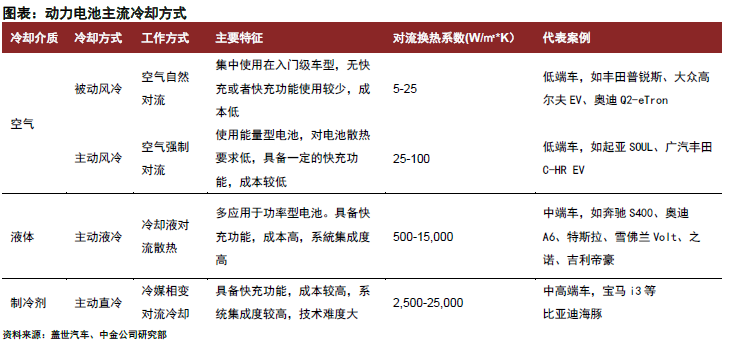

趋势二:热管理换热系统向液冷直冷升级

液冷系统加速渗透,电池换热系统单车价值量提升。目前,电池换热系统主要分为风冷、液冷、直冷三种方案。主动风冷方案利用风机产生空气对流换热;风冷结构简单,但是换热效率低下且无法实现精准控温。液冷方案采用冷却液对流换热,液冷板上均匀分布的导流槽和电芯间接接触,更靠近热源、换热效率高、能耗低,且更能保证电芯温度一致性。

液冷技术凭借其较高的换热系数成为动力电池冷却主流应用方式,冷媒直冷技术仅少数车企量产。液冷系统包含电子水泵、换热器、电池散热片、PTC加热器、膨胀水箱等零部件,通过液体对流换热,带走电池热量,降低电池温度。相比于风冷,液冷换热系数高,冷却速度快,对电池降温效果更为显著。电池制冷技术在液冷的基础上发展为冷媒直冷技术,利用制冷剂蒸发散热的原理,将蒸发器安装在电池系统,制冷剂在蒸发器中蒸发,带走电池系统热量。从发展趋势来看,液冷技术仍为目前主流的电池冷却方式,液冷方案在换热能力、换热一致性等方面都有不错的表现。比亚迪在e3.0平台推出宽域热泵系统,打通座舱空调和电池热管理,可利用冷媒相变对电池包实现直冷直热。

风险提示

800V平台量产不及预期。800V电压升级需要整车架构升级与零部件升级,同时将带来整车成本上升,若企业技术积累不足或成本压力较大,则可能放缓800V车型量产。同时,高效补能有快充和换电两种方案,若换电方案规模化落地速度与成本下降幅度超预期,则可能更多车企转向换电方案,导致电压升级动力不足。若800V车型产销量不及预期,则产业链升级速度将相应放缓。

高压快充导致安全问题。快充时动力电池将迅速发热,若电池冷却效率不足,则更易出现热失控问题,甚至引发起火事故。若发生安全问题,或将打击用户对800V快充车型偏好,造成800V车型推广受阻。

行业竞争加剧。800V升压带来产业链升级,一般假设下,零部件单车价值量上升,零部件企业有望在升级前期享受溢价,但若行业竞争加剧,年降幅度提升,则可能造成单车价值量不升反降,使得相关企业利润受损。

文章来源

本文摘自:2022年8月12日已经发布的《800V高压架构蓄势待发,车桩两端同步升级》