江苏是全国白酒价位升级的风向标,消费升级强劲且持续,我们预计未来5年江苏次高端价位复合增速可以达到20%+。

摘要

江苏白酒560亿元市场规模,是白酒价位升级风向标,我们预计未来5年次高端价位复合增速20%+。江苏是白酒产销大省,饮酒以中低度为主,苏北向苏南用酒价位梯次升级。南京是江苏白酒高地市场,老窖、汾酒、古井等全国化名酒近年来均加强了在南京的投入。江苏消费升级强劲且持续,我们预计未来5年次高端价位景气度高,复合增速可达20%+。

竞争格局:江苏高端价位由全国化名优白酒主导,次高端价位苏酒双寡头竞争。江苏整体白酒消费价位较高,两千元以上超高端价位仍然由茅台垄断;千元价位由五粮液主导,国窖与洋河手工班跟随;500-800元是快速扩容的蓝海市场,由洋河梦6+主导,国缘V3跟随,酱酒自点率有所提升;300-500元是次高端流量大单品布局的价位,以洋河水晶版、天之蓝和国缘四开为主导,剑南春增速稳中有升,臻酿八号消费者基础较好;100-300元中高端价位包容性较强,除海之蓝和国缘对开外,徽酒和名酒中低端酒均有所渗透;百元以下主要是本地酒厂低端产品,和玻汾、牛栏山等全国化光瓶酒。

从价位引领,到机制模式领先,苏酒具备全国化综合竞争能力。1998年以前,苏酒一度辉煌,群雄争霸,但变革较慢陷困顿。1998-2012年间,苏酒创新求变,市场化改革领先全国。洋河与今世缘先后进行改制,理顺产权关系,释放增长活力;同时,乡镇企业的发展激活了江苏的市场经济,苏酒也在产品和营销上推进市场化改革,迎来高速发展,重获省内话语权。2012年后,苏酒双寡头格局渐稳固,洋河与今世缘从在区域、渠道、价位上错位竞争,到逐步正面竞争。我们认为,次高端价位扩容较快,未来洋河与今世缘仍将呈竞合发展的趋势。

风险

疫情点状复现影响终端需求,宏观经济修复慢于预期,江苏市场竞争加剧。

正文

一、白酒消费升级风向标,消费升级强劲且持续

1、白酒产销大省,560亿元市场规模,苏北向苏南用酒价位梯次升级

江苏是白酒产销大省,560亿元市场规模。2021年,江苏白酒产量21.32万千升,白酒消费力居各省市前列,我们预计江苏白酒市场规模接近560亿元。苏北酒风豪迈,苏中南经济发达,用酒档次高,白酒消费量较大。

地处黄淮核心产区,大众饮酒主流度数以中低度为主。江苏地处黄淮核心产区,气候温和湿润,不同于川派浓香的口感和工艺特点,江淮派浓香口感“窖香优雅、绵甜柔和、醇和协调、爽净”,产酒风味偏绵柔,低度化倾向明显。江苏除了政商务用酒主流度数在52度外,一般用酒主流度数在42-46度之间,江苏地产名酒“三沟一河”主打产品均为42度白酒,洋河还推出了40.8度白酒,以迎合消费者的饮酒习惯。

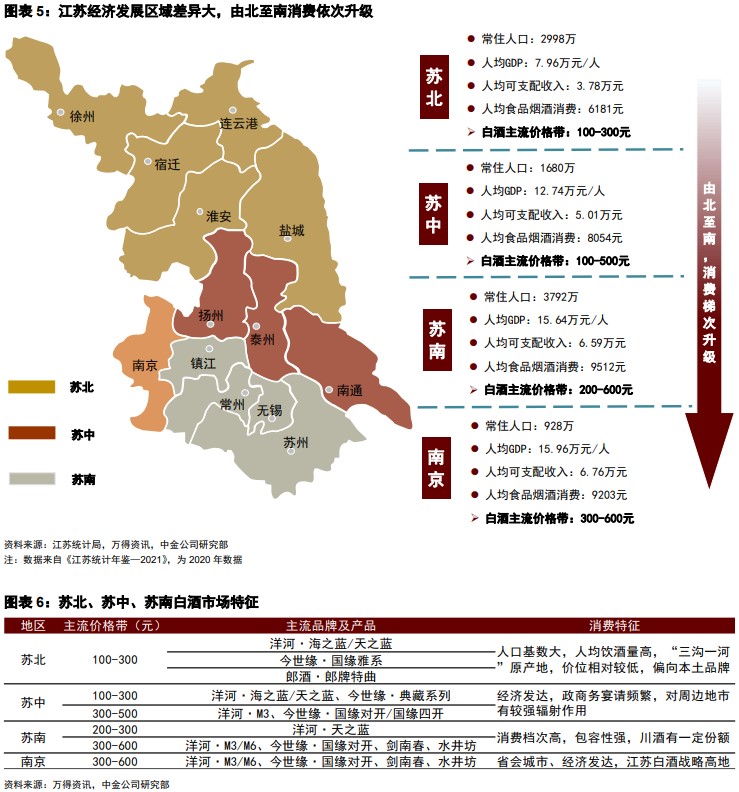

省内由北向南白酒消费梯次升级,苏北用酒量大,苏中南主流价位高。江苏省内由北向南白酒消费价位梯次升级,苏北-苏中-南京-苏南主流价位依次提升。苏北是省内名酒“三沟一河”的产区,人口基数大,人均饮酒量高,主流价位在100-300元,用酒上更偏向本土品牌。苏中经济发展水平较高,商务宴请场景多,宴席用酒主流价位在300-500元。苏南经济最为发达,商务宴请场景较多,且对外来名酒更为包容,主流价位在300-600元。南京作为江苏的省会城市,是苏酒争夺的战略高地,经济发达,宴请场景多,用酒价位在300-600元。

南京是江苏白酒高地市场,品牌包容性较强。南京政商务消费需求旺盛,具有较强的价位辐射和消费引领作用。南京主流价位在300-600元,我们预计南京市场容量约80-90亿元规模(销售口径)。南京作为江苏省会,省外名酒进攻华东地区时给予高度重视,国窖近年来在南京市场取得翻倍增长;汾酒在南京市场的终端数量短期内从几百家扩张至三万家;古井在南京重点发力“古16”和“古20”,目前体量约2-3亿元。苏酒双龙头同样给予南京高度重视,在南京市场势均力敌。

2、竞争格局:高端价位由全国化名优白酒主导,次高端价位苏酒双寡头竞争

江苏市场开放性更大,战略地位愈加重要,名酒加大对江苏的投入。华东市场是五粮液的优势市场,2017年以来,华东市场在其他全国化名酒省外版图中的战略地位愈加重要,各家酒企都加强了对于江苏市场的投入,市场竞争逐步加剧。2017年,国窖提出长三角发展战略,以苏南、浙北、上海为核心在华东进行板块化突破,此后华东连续三年成为国窖增速最快的市场;郎酒、水井坊均将江苏定位为核心市场,酒鬼、舍得也增加人员配备,进行点状突破。

分价位看,高端价位由全国化名优白酒主导,次高端价位苏酒双寡头竞争。江苏整体白酒消费价位较高,高端价位中,两千元以上超高端价位仍然由茅台垄断,千元价位由五粮液主导,国窖与洋河手工班跟随;500-800元升级次高端价位由洋河梦6+主导,国缘V3跟随,酱酒自点率有所提升;300-500元以洋河水晶版、天之蓝和国缘四开为主导,剑南春增速稳中有升,臻酿八号消费者基础较好;100-300元中高端价位包容性比较强,除海之蓝和国缘对开外,徽酒和名酒中低端酒均有所渗透;百元以下主要是本地酒厂低端产品,和玻汾、牛栏山等全国化光瓶酒。

►高端价位中,两千元以上超高端价位仍然由茅台垄断,千元价位由五粮液主导,国窖与洋河手工班跟随。江苏高端价位中飞天茅台和普五需求仍然刚性,特别是在经济开放程度高的苏南,“茅五”在高端价位中市占率更高。洋河和今世缘也在积极布局高端价位,洋河成立专门的高端事业部,运营梦9和手工班;今世缘成立V9 事业部、V99 联盟体,发力超高端V9布局。目前洋河和今世缘的重心仍在次高端价位,但我们认为,随千元价位逐渐扩容,洋河和今世缘的高端产品也有望受益。

►500-800元是快速扩容的蓝海市场,由洋河梦6+主导,国缘V3跟随,酱酒自点率有所提升。500-800元价位承接宴席消费升级的需求,是快速扩容的蓝海市场。洋河M6+是放量单品,终端较为旺销;今世缘加强了V3的培育力度,目前在南京和苏州氛围较好;珍酒、习酒等酱酒品牌消费者自点率有所提高。我们预计该价位未来3年复合增速将达到20%+。

►300-500元是次高端流量大单品布局的价位,洋河水晶版及天之蓝、国缘四开、水晶剑与臻酿八号都有较好的消费者基础。300-500元是大众宴席主流价位,也是次高端流量大单品布局的价位。流量单品大多面临渠道利润下滑的问题,因此各家公司都在积极推进产品升级。洋河已推出梦3水晶瓶和升级天之蓝,今世缘推出新版本四开,剑南春也上调了水晶剑的打款价,目前水晶梦、四开和水晶剑都升级到400+元价位,300-350元空出后臻酿八号优势较大。“古20”和“青花20”目前体量消费者目前体量不大,消费者反馈比较积极。

►100-300元中高端价位包容性比较强,除海之蓝和国缘对开外,徽酒和名酒中低端酒均有所渗透。洋河海之蓝及今世缘单开、对开等单品布局于此价位,在苏北以及苏中南的中低端宴席场景仍有广泛的消费基础。中低端价位相对更加依靠终端推力,对外来酒也更为包容。徽酒在2007年之前曾借助盘中盘模式抢占江苏餐饮酒店终端,具备消费基础。目前,迎驾金星和银星在南京周边及苏北销售较好,口子窖在苏锡常有基础量,宣酒和金种子在中低端价位都有消费基础,“古5”和“古8”也持续增长。其余全国化名酒中,剑南春的金银剑南多年深耕苏中苏南的中低端宴席市场,每年能够保持10-20%的增长,五粮春、郎牌特曲等也有一定体量。

►百元以下低端价位格局分散,主要是本地酒厂的低端产品,以及玻汾、牛栏山等全国化光瓶酒。三沟一河的低端产品线,如双沟青优、双沟大曲、洋河大曲、高沟红坊等产品布局于此,主要用于大众自饮场景。外来酒中,玻汾近年来增长势头最好,贡献了汾酒在江苏主要的增长。玻汾在很多城市都翻倍增长,复购率比较高,部分海天的消费者在自饮场景会选择玻汾。

3、省内经济高度活跃,预计次高端价位未来5年复合增速20%+

江苏经济十四五保持向上增长势能,苏酒龙头持续受益消费升级。白酒具有较强的社交属性,与宏观经济活跃度相关。江苏经济领先全国,是白酒行业消费升级的风向标。自改革开放以来,江苏生产总值一直位列全国前二,这得益于江苏优越的地理环境(东临东海可依靠海港发展外贸,长江贯穿可依靠内河发展对内贸易),也受益于政府主导促乡镇企业发展的苏南模式,为江苏招商引资和发展工业化提供了良好的营商环境,也为江苏省经济发展打下了扎实基础。江苏活跃的经济为白酒消费提供场景,领先的发展水平也推动用酒档次提升。根据江苏省《十四五规划和2035年远景目标纲要》,十四五期间,苏南将持续发力高新产业,苏中加速融合,苏北加强政策支持。我们认为,江苏经济仍保持向上势能 ,苏酒有望持续受益江苏省内经济增长和消费升级。

江苏市场次高端价位容量大,为苏酒龙头提供优越的基地市场,我们预计未来5年江苏次高端价位复合增速20%左右。我们预计2021年江苏次高端容量约占全国白酒行业次高端价位规模的20%,这为苏酒龙头提供了优越的基地市场,助力苏酒龙头在次高端价位培育出更大体量的单品。我们预计江苏白酒市场扩容增速将与当地经济增速大体相似,增速将为大个位数;我们预计次高端将是江苏省内增速最快的价位,未来 5 年江苏次高端价位复合增速可达20%+,次高端价位占江苏白酒市场规模比重将提升至45%以上。苏酒龙头洋河与今世缘的主流产品位于次高端价位带,我们预计有望充分受益于基地市场的次高端价位扩容。

二、从价位引领,到机制模式领先,苏酒具备全国化综合竞争能力

1、1998年以前:一度辉煌,群雄争霸,变革较慢陷困顿

90年代以前,苏酒群雄争霸,“三沟一河”在行业中颇具影响力,洋河一骑绝尘。1990年以前,苏酒“三沟一河”曾荣获诸多荣誉,在江苏省内乃至全国都较为畅销。在全国评酒会中,洋河蝉联三届“中国名酒”称号,双沟两度入选“中国名酒”,高沟与汤沟入选“国家级优质酒”,均在全国范围内均享有一定知名度。1986年,洋河以18,785吨的产量在全行业位列第一,领先第二名近10,000吨,是产量最先破万吨的酒企。在80年代,洋河销量也高达1.8万吨,在行业名列前茅。

90年代起,价格管制放开,川、黔、鲁、徽酒角逐江苏市场。1988年,国家放开名酒价格管制,五粮液抓住时机率先提价,茅台、剑南春等产品随后跟进,而苏酒仍然实行低价策略。到1998年,五粮液出厂价达300元,洋河大曲价格仍为20多元一瓶,差距逐渐拉大。五粮液在1994年推出买断包销模式,1996年推出OEM贴牌模式,迅速扩大规模,而洋河经销商仍以国有糖酒公司为主。在“川酒东进,鲁酒南下,黔酒北上”的局面中,以五粮液为代表的川酒凭借提价与渠道变革的先发优势,进入经济发展靠前的江苏市场,快速占领头部位置,黔酒、徽酒、鲁酒也试图在江苏市场分一杯羹,而苏酒在激烈的竞争中节节败退。

苏酒经营陷入困顿,政府牵头振兴苏酒。1996年以前,洋河、双沟、高沟均属于淮阴市,在同质化的竞争中内耗严重,高沟并非名酒,经营更加困难,1996年宣布破产。1996年,宿迁市从淮阴市析出,成立地级宿迁市,双沟、洋河划至宿迁市,今世缘仍属淮阴市涟水县,行政区划的变更让三者在资源上的竞争有所缓解。1997年,因白酒低端产能过剩,行业政策迅速收缩,叠加亚洲金融危机影响,苏酒的经营状况陷入困境。1998年,江苏省政府印发《关于“振兴苏酒”的意见》指导苏酒进行体制、产品、渠道等多方面的改革,连续3年对洋河与双沟两个重点企业实行部分倾斜政策,着重发展大型酒企。1998年,江苏有1500多家酒企,有一定规模的酒企仅几十家,供给端尾部份额较为分散,“振兴苏酒”提出后,众多不达标酒企被整顿或关停,江苏白酒行业加速向头部整合。

2、1998-2012年:苏酒创新求变,市场化改革领先全国,重获省内话语权

二十世纪九十年代,江苏乡镇企业经营受挫,企业进行产权制度改革迫在眉睫,江苏迎来企业改制潮;同时,20世纪90年代浦东开发开放后,来华外资首先进入以上海为中心的长三角地区,江苏企业发展迎来机遇。在这一背景下,洋河与今世缘先后改制,理顺产权关系,释放增长活力;同时,乡镇企业的发展激活了江苏的市场经济,苏酒也在产品和营销上推进市场化改革,迎来高速发展,重获省内话语权。

洋河与今世缘先后进行改制,理顺产权关系,释放增长活力。

►洋河两次改制理顺产权关系,释放增长活力。公司控股股东洋河集团前身是始建于1949年的江苏洋河酒厂,是江苏省人民政府确定的100户地方国有大中型骨干企业之一。在2002年的国改大潮中,由洋河集团作为主要发起人,联合上海海烟、综艺投资等6家法人和杨廷栋、张雨柏等14位自然人,发起设立江苏洋河酒厂股份有限公司,国资通过洋河集团持股51.1%。2006年,公司向中高层管理人员和骨干员工投资设立的蓝天贸易和蓝海贸易增资扩股,蓝天贸易持股12.6%,蓝海贸易持股11.8%,国资通过洋河集团持股下降至38.6%,由国有绝对控股变更为国有相对控股。此次增资扩股充分激发了洋河中高层员工的积极性和增长活力,公司在2006年后迎来高速增长,2004-2009年间,洋河的收入从4亿元增长到40亿元,复合增速57%,增速领先行业。

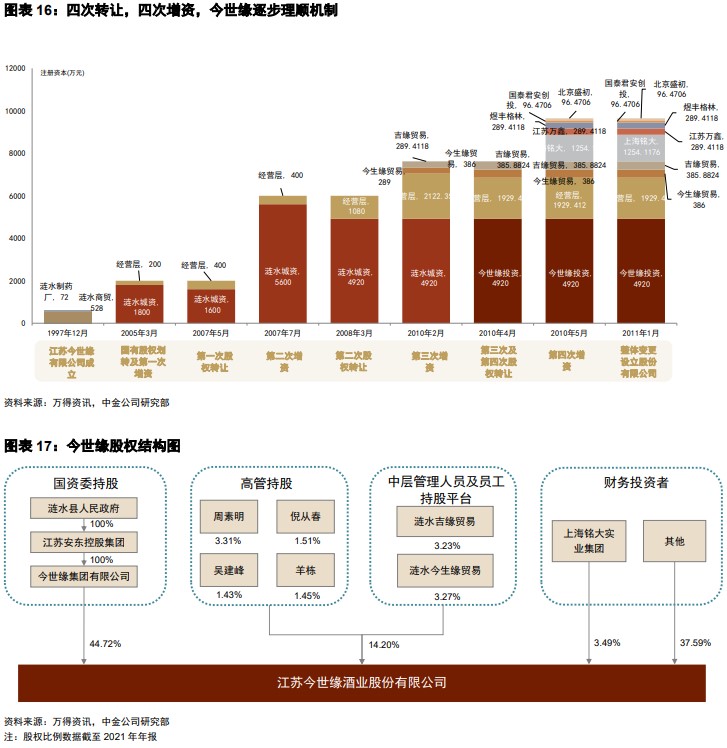

►今世缘四次转让,四次增资,逐步理顺机制,迈上增长轨道。今世缘前身是江苏高沟酒厂,1992年起,高沟酒厂经营每况愈下,1997年,涟水县政府出资600万元,由涟水县国资局授权涟水商贸和涟水制药作为出资人,设立今世缘有限。2003年起,涟水县政府开始推进今世缘改制,但由于白酒行业不景气和管理体制的问题,经营不甚理想。2005年,今世缘引入经营层持股,周素明等9名管理层持股10%,涟水城资持股比例下降到90%;当年公司即实现了盈利,让国有控股股东认识到经营层持股对提升经营效率的显著作用。此后,今世缘经历四次股权转让和四次增资,经营层持股占比不断提升;在2011年11月,公司整体变更为股份公司,经营层持股28%。体制机制逐步理顺后,今世缘从2004年营收4亿元,发展到2011年营收超22亿元。

产品积极创新,品牌裂变营销。洋河2003年推出“蓝色经典”系列,对品质做了创新调整,开创了“高而不辣,低而不寡”的“绵柔型”,前瞻性进行差异化占位。在营销上,一方面,洋河没有采用年份化命名产品系列,而是在蓝色经典中裂变出海、天、梦三个系列,进行品牌定位和场景上的区隔,之后梦系列中进一步裂变为梦3、梦6、梦9,便于推出升级产品;另一方面,从包装到营销都围绕“蓝色文化”展开,包装上没有采用白酒惯用红色黄色包装、与节庆尊贵等意象相联系的形象,而沿用了天蓝瓶洋河大曲的蓝色包装,以蓝色文化统摄各个子品牌,有区隔有统一,展现了产品营销上的巧思。今世缘同样采取品牌裂变营销的方式,高沟酒厂1996年创牌“今世缘”,主打婚喜宴用酒,而不再沿用“高沟”的老国优酒品牌;2004年推出国缘系列,定位政商务用酒,以“缘文化”为统摄,细分子品牌区隔营销。

营销模式创新,从盘中盘到深度分销,洋河模式跑出洋河速度。

►2003-2006年:盘中盘模式抢占核心终端。2003年,洋河开发出中高端产品蓝色经典。彼时口子窖通过开创性的“盘中盘模式”,于省内外攻城掠地,洋河迅速加以学习并灵活调整。与口子窖的策略类似,洋河首先突破省会南京的高档餐饮酒店,以高于地产酒主流价位的海之蓝切入,大手笔买断核心终端。2003-2005年间,蓝色经典在南京的销售额从800万元增长到2亿元。随着酒店进店费、开瓶费高企和消费者自带酒水的盛行,洋河灵活调整酒店盘中盘,将核心终端从酒店前移至消费者,提出“消费者盘中盘”的新思路,发力公关核心消费者,也奠定下洋河厂家直触消费者的营销基调。

►2007-2012年:深度分销放大消费升级红利,全国化扩张贡献洋河速度。继盘中盘模式后,洋河借鉴快消品的营销理念,创新性提出了厂商“1+1”深度分销模式,厂家直接向终端市场投入资源,经销商负责物流和资金周转,厂家不依赖经销商资源。“1+1”深度分销模式推进洋河渠道扁平化和下沉的进度,2008年末洋河在江苏13个地市都建立了营销网点,每个县或市发展了2-4户经销商。2006年起,洋河开始初步进行省外扩张,并先后导入河南、安徽、山东、浙江、上海等环江苏市场。2008年,洋河提出初步全国化目标,要求所有省销售超亿元,重点省超5亿元,网络下沉到县;次年提出新江苏市场战略,同时加大在央视等全国性媒体上的广告投放。2010年,洋河在省内渠道已完全下沉到县一级,经销商团队也基本覆盖到省外大部分地区,以及江苏、安徽、北京、天津、浙江等主要省份的县级市场,全国化扩张的战略和渠道网络基本成型。2011年起,次高端价位迎来扩容,洋河高密度、广范围的渠道网络增加了天之蓝的可得性,天之蓝快速起量,带动省外市场规模迅速增长,省外有20多个市场销售额过亿元。截止2012年,洋河省外绝大部分省份销售额过亿元,重点省份销售额过5亿元,遍布全国的销售网络建成。

适时扩建产能,为后续增长奠定基础。目前洋河拥有洋河、泗阳、双沟三个产能基地,有20万吨原酒规划产能,大部分产能是在2009-2012年间投产扩建。2009年公司上市募资的8.3亿元中7.5亿元用于产能扩建,2010-2012年间每年都有资本开支用于产能建设,前瞻性扩产为洋河成长为行业营收前三的白酒公司奠定下基础。

3、2012年-至今:双寡头竞合发展,从总体错位竞争到局部正面竞争

2012年后,苏酒双寡头格局渐稳固,洋河今世缘竞合发展。洋河与今世缘从在区域、渠道、价位上错位竞争,到逐步正面竞争。渠道上,洋河发力团购渠道,今世缘切入流通渠道;区域上,随今世缘加强在南京市场的投入,洋河与今世缘在南京市场正面竞争;价位上,洋河发力600元以上升级次高端价位,今世缘立足400元次高端价位并逐步提价,共同培育次高端价位。我们认为,次高端价位扩容较快,今世缘在省内仍有下沉空间,未来洋河与今世缘仍将呈竞合发展的趋势。

渠道上,洋河发力团购渠道,今世缘切入流通渠道。

►从“深度分销”到“一商为主,多商配称”,洋河发力团购。在行业发展黄金十年,洋河凭借流通渠道的深耕迅速扩张;在行业调整期,洋河先后推出天网工程与“522”极致化工程,进一步向大众流通渠道下沉。公司渠道改革方向一直是加强向乡镇一级市场的下沉,加强经销商在区域、产品和渠道上的细分,减少经销商层级。但2018年以来,海、天面临深度分销后渠道利润变透明的问题,省内面对渠道利润更高的竞品的竞争,省外面临地产酒的竞争,2019年7月,以刘化霜全面负责销售工作为起点,洋河开始进行多维度调整。渠道上开始推行“一商为主,多商配称”的渠道模式,借助大商力量重新发力团购,对有实力的经销商合理放权。目前,公司渠道利润明显改善,渠道库存健康,2021年起已经重拾增轨。

►今世缘发力团购站稳脚跟,近年来流通渠道增长迅速。为避开洋河在流通渠道的锋芒,今世缘在2017年之前一直发力团购渠道作为立足点。从国缘创牌之初获得涟水县政府支持,成为政府内部用酒;到黄金十年不断摸索团购模式,积极开发团购客户;再到2013-2015年的行业调整期,在洋河把重心转移到大众消费和流通渠道时,今世缘将营销重心从政务客户转移到企业团购客户,一方面签订打包协议和返利政策起到排他效果,另一方面将四开团购价定在400多元(江苏省政府规定用酒标准为500元以下,M6价格高于500元),国缘在团购用酒方面优势突出。2017年后,洋河海、天系列在流通渠道利润变薄,渠道推力下滑,为今世缘进入流通渠道提供契机。国缘在流通渠道切入较晚,渠道利润尚不透明,对开相比天之蓝、四开相比M3渠道利润率均高约5-6%,近年来流通渠道增长迅速。

区域上,洋河与今世缘共争南京市场。2018年以来,今世缘充分受益次高端升级红利,在南京实现快速增长,2019年,南京大区收入超越淮安大区,成为今世缘在省内的第一大市场,与洋河共同竞争。现阶段,今世缘与洋河在南京市场策略分别为:

►场景:今世缘凭借长期联结核心意见领袖,政商务渠道根基深厚,南京形成浓厚的国缘消费氛围。洋河通过高端餐饮酒店攻入南京市场,主导宴席等洋河发力600+元价位,今世缘立足400+元价位逐步提价流通渠道,与今世缘形成错位竞争。

►渠道:今世缘在南京采取直分销模式,设立分公司与13个区级办事处,销售人员主要起协助作用,大商自主权较高。2019年以前,洋河在南京采取深度分销模式,厂家强力主导渠道关系,且多商并存。该模式暴露问题后,洋河部分经销商流向今世缘。2019年起,洋河改为厂商共建的模式,对经销商充分放权,同时,推行“一商为主,多商配称”的模式,稳定经销商秩序。

►产品:今世缘的国缘品牌在南京有多年的基础,以国缘四开为次高端主打单品,发力培育V3氛围。洋河采取以高带低的方式,先让M6+在南京首发,跻身600元以上价位,拔高品牌势能,此后,再推出M3水晶版,采取跟随策略。

价位上,洋河发力600+元价位,今世缘立足400+元价位逐步提价,共同培育次高端价位。洋河与今世缘产品在价位上错位竞争,主要产品定价相差几十元,国缘对开成交价比天之蓝低20元,四开成交价比M3水晶版高10元。目前,洋河发力600+元价位,低度梦6+省内成交价在650-680元;今世缘立足400+元价位逐步提价,新四开涨价情况基本达到预期,目前批价420-430元,成交价440-460元,共同培育次高端价位。

风险提示

►疫情点状复现影响白酒消费场景:今年以来,新冠疫情在多省市点状复现,华东等高地市场疫情较为严重,影响白酒消费场景,并使物流受阻,我们认为,若疫情持续点状复现,可能进一步影响白酒终端需求。

►宏观经济修复慢于预期:部分地区受疫情影响,生产和消费活动受到抑制,经济增长承压,我们认为,若宏观经济修复慢于预期,可能影响消费者购买力,影响白酒需求。

►江苏白酒市场竞争加剧:全国名优白酒近年来加大对江苏市场的投入,我们认为,若省外名优酒持续加大在江苏的投入,苏酒可能面临更为激烈的省内竞争环境,苏酒龙头市占率进一步提升空间可能受限。

文章来源

本文摘自:2022年5月4日已经发布的《白酒区域专题报告2:江苏消费持续升级,苏酒龙头再启航》