摘要

全球:规模实现双位数增长,头部垄断格局基本固化

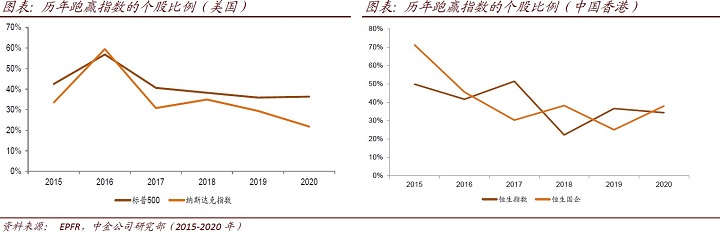

全球ETF规模突破7万亿美元,同比增长超过20%:根据EPFR的统计,截至2020年底,全球ETF规模达到7.8万亿美元,同比增长23.9%,产品数量超过7000只。按资产类别划分,股票ETF规模居首,占比达到76%;按发行地划分,美国是全球最大的ETF市场,市场份额约为70%;按基准指数划分,约有12%的ETF资产以标普500指数为业绩基准。

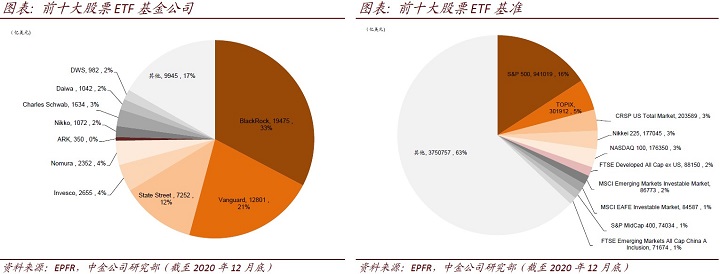

行业集中度仍然较高,三巨头占据约60%市场份额:从全球范围看,ETF头部垄断格局已经基本固化,Blackrock、Vanguard和State Street利用先发优势、规模效应和政策红利建立竞争壁垒,已占据60%的市场份额。但相比于2019年,行业生态亦发生一些变化:美国市场头部3家公司市场份额从79.9%下滑至78.6%,被排名4-20的公司蚕食;欧洲市场头部三家公司也有1家出现易主,但集中度却从57.1%上升至63.1%。

股票ETF获最大净流入,科技、能源和医药生物行业居前:2020年全球ETF市场获得约7000亿美元的净流入,其中债券ETF一度领先,但11月中旬后股票ETF实现反超,贡献全年约一半的净资金流入。细分行业主题中,科技、能源和医药生物资金流入居前三甲。

中国:新发行数量创新高,群雄逐鹿竞争白热化

行业主题类ETF快速扩张,数量规模赶超宽基类产品:截至2020年底,行业主题ETF逐渐赶超宽基类ETF,数量达到172只(占比52.1%),规模合计3747亿元(占比48.3%),行业主题ETF产品起步虽晚,但后发力量较强。

管理人、标的指数、ETF产品均迎来变局:相较于美国市场,国内ETF市场管理人集中度目前还不算太高,仍处于群雄逐鹿的阶段。近几年,行业主题ETF大发展背景下,管理人、标的指数、ETF产品均迎来变局,竞争也趋于白热化。

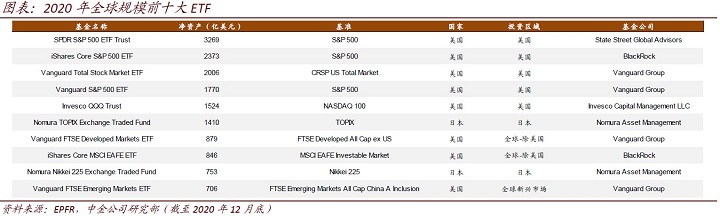

新发ETF产品数量连创新高,待审批ETF仍以行业主题类为主:2020年国内ETF市场新发产品节奏延续了2019年高增长态势,全年新发产品达到103只,发行数量创历史新高,总发行规模超过1000亿元。目前年内已申报的ETF产品仍有146只等待审批,以行业主题类为主。

展望2021年全球ETF市场:不惧波动,乘风破浪

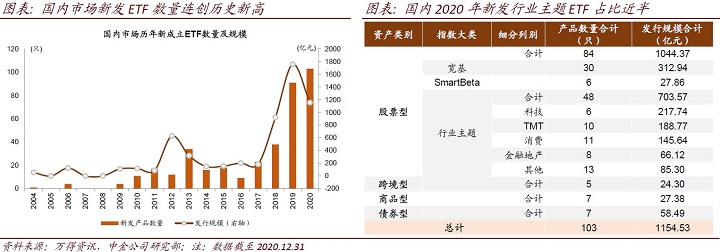

展望2021年,我们认为全球ETF行业仍能实现稳定增长,国内ETF市场格局亦将发生变化,部分公司或将脱颖而出成为行业领头羊,主要逻辑如下:1)全球主要指数ETF能够跑赢多数个股:近几年,全球主要市场指数ETF均能跑赢所在交易所超过50%的个股,扣费后主动基金收益长期亦难敌基准指数,使得资金更加青睐ETF等指数产品;2)疫情冲击并未导致ETF资金大幅流出:2020年2、3月在疫情冲击下,全球金融资产大跌,主动股票基金持续净流出,但股票ETF却逆势净流入,而债券ETF尽管也呈现净流出,但比例小于主动债券基金;3)国内ETF供需两旺,新产品发行仍将提速:需求方面,基金投顾等业务为代表的新业态零售资金将为ETF市场带来潜在的配置需求;供给方面,指数基金指引发布后监管发行审批或将提速;4)头部公司依靠渠道、成交和费率形成护城河:随着产品布局逐步完善,先发头部公司依靠渠道、成交和费率形成护城河,后发公司通过产品创新实现弯道超车的难度开始加大。

正文

全球市场:ETF规模突破7万亿美元,同比增长超过20%

2020年是不平凡的一年,突如其来的疫情对全球金融资产形成巨大冲击,投资者对疫情的担忧和恐慌情绪触发全球股市在2月和3月大跌,在此期间主动股票基金持续净流出,而被动股票ETF却逆势获得资金净流入,成为市场的稳定器。展望2021年,新冠疫情、经济复苏隐忧、外围因素仍有可能对全球资本市场产生扰动,但以ETF为代表的场内交易指数产品仍有望实现穿越牛熊周期的发展;国内ETF行业亦有诸多看点值得关注,优化运行和发行机制、创新产品开发、完善市场生态等潜在的举措或将进一步推动中国ETF市场健康、稳定、创新发展。

全球ETF规模达到7.8万亿美元,产品数量超过7000只

根据EPFR的统计,截至2020年底,全球ETF规模达到7.8万亿美元,同比增长23.9%,产品数量超过7000只。按资产类别划分,股票ETF规模居首,占比达到76%;按发行地划分;美国是全球最大的ETF市场,市场份额约为70%;按基准指数划分,约有12%的ETF资产以标普500指数为业绩基准;按基金公司划分,Blackrock是全球第一大ETF发行商,市场份额超过30%。

行业格局 : 头部垄断格局基本固化,三巨头占据约60%市场份额

从全球范围看,ETF头部垄断格局已经基本固化,Blackrock、Vanguard和State Street三家行业巨头利用先发优势、规模效应和政策红利建立竞争壁垒,已占据60%的市场份额;而头部前10%的基金公司管理的规模占比更是超过90%。

美国相比于欧洲ETF行业集中度更高

美国ETF的行业集中度相比于欧洲市场更高:1)从基金公司维度看,美国头部前3家的市场份额接近80%,而欧洲仅有60%左右;2)从基金产品维度看,美国规模最大的三只ETF份额达到14%,而欧洲仅有8%。

2020年ETF行业生态亦发生一些变化

相比于2019年,全球ETF行业生态亦发生一些变化:美国市场头部3家公司市场份额从79.9%下滑至78.6%,被排名4-20的公司蚕食;欧洲市场头部三家公司也有1家出现易主,但集中度却从57.1%上升至63.1%。

资金流向:股票ETF获最大净流入,科技、能源和医药生物行业居前

2020年全球ETF市场获得约7000亿美元的净流入,其中债券ETF一度领先,但11月中旬后股票ETF实现反超,贡献全年约一半的净资金流入。细分行业主题中,科技、能源和医药生物资金流入居前三甲。

股票ETF净流入超过3000亿美元,美国ETF占大头

全球范围看,股票ETF全球净流入最高,超过3000亿美元,其中约60%涌入了美国发行ETF产品中;债券ETF紧随其后,获得约2400亿美元的资金流入;另类和货币产品亦获得约800亿和200亿美元净申购,混合产品垫底,净买入不足50亿美元。

科技、能源和医药生物等行业基金更获资金青睐

2020年全球股市先抑后扬,疫情引发的宽松刺激政策使得全球股市出现不同程度的“V”形反弹,“居家办公”和“疫苗研发”等相关概念板块直接受益涨幅领先,使得对应的科技、医药生物等行业ETF资金净流入居前。

细分产品:中国在全球行业ETF中已占据一席之地

股票ETF:科技和金融行业ETF规模较大

截至2020年底,全球行业ETF的规模达到了8300多亿美元,其中科技和金融ETF的规模最大,分别为2278亿和1232亿美元,同比增速91%和10%。不同风格ETF产品中,大盘均衡ETF占据绝对主导,代表性指数有标普500等。全球规模前十大股票ETF中有8只为美国ETF,2只为日本ETF,跟踪基准均为宽基指数;细分行业ETF中,规模前十大产品中已涌现出多只中国ETF,例如国泰证券ETF、汇添富消费ETF等。

债券ETF:Bloomberg Barclay系列指数是债券ETF的主要跟踪基准

全球债券ETF产品中,投资级(BBB-及以上)的债券ETF规模最大,接近1万亿美元;从久期看,短期(1-4年)和中期(4-6年)债券ETF领先。Bloomberg Barclay系列债券指数是债券ETF的主要跟踪基准。

另类ETF:黄金、原油等另类ETF产品规模较大

全球另类ETF的主要投资标的为商品/原材料,其中黄金、原油等ETF产品规模较大,此外投资于衍生品、可转债和外汇的ETF也占据一定市场份额。

杠杆/反向ETF:产品数量较多,但规模占比仍很小

杠杆和反向ETF在所有产品中只占很小一部分比例,产品规模仅有604亿和306亿美元,但产品数量较多,分别有359只和398只,Proshare 和Nomura是这类产品的主要发行商。

主动ETF:主动ETF的规模在过去一年大幅上升

尽管主动ETF的规模在过去一年大幅上升,但这类产品的占比依然很小,且主要集中在美国市场。目前,股票ETF中仅有1.4%资产采用主动管理,而债券ETF则有8.6%,ARK和PIMCO是主要发行人。

指数表现:多数个股和主动基金较难跑赢基准指数

2015-2020年,全世界主要市场不足一半的个股每年能够跑赢所在交易所的市场指数,且该比例持续呈现下降趋势。2020年,美国和中国市场分别跑赢纳斯达克指数和创业板指的个股比例更是不足30%,而扣费后海外主动基金收益长期亦难敌基准指数,使得资金更加青睐ETF等指数产品。

新发行产品:规模前十大产品中有多只中国ETF

全球:新发行产品仍以股票ETF为主

2020年全球新发ETF 928只,截至2021年1月8日,合计规模约667亿美元。不论从产品数量还是规模上,股票ETF都占据主导。以投资区域划分,美国和中国是新发ETF的主要投资国家。

2020年全球新发ETF规模前十大产品中有4只为中国发行的ETF,分别为华夏国证半导体芯片、华夏中证新能源汽车、工银CSOP富时中国政府债ETF和易方达中证人工智能ETF。

美国: 多数新发ETF产品规模在1亿美元以下

2020年,美国共新发行ETF 319只,发行数量较去年大幅增长。截至2021年1月8日,2020年新发ETF合计规模为178亿美元。分月份看,疫情爆发时期发行速度放缓。

▶ 市场概况

规模

2020新发ETF 单只规模集中在1亿美元以下,资金向头部产品集中。截至2021年1月8日,新发ETF中规模在1亿美元以下的产品占比84%,在5000万美元以下的产品占比73%。

规模前十大ETF中,由摩根大通2020年4月发行的JPMorgan BetaBuilders U.S. Mid Cap Equity ETF产品规模达到13亿美元,规模排名第一。Blackrock占据第二和第三,分别为债券和股票型ETF产品。

基金公司

2020新发行产品按基金公司划分同样具有头部集中的特点。2020全年共有75家基金公司发行ETF产品,其中Blackrock无论按个数还是规模排名均为第一。按发行个数排序,前十大基金公司发行产品个数之和占2020年新发ETF个数的50%;按发行规模排序,前十大基金公司发行产品规模合计占比67%。

资产类别

2020年新发ETF以股票类为主,规模占比达到75%,其次为债券类ETF。另类ETF共发行6只,大宗商品ETF发行2只。

▶ 股票ETF

2020年新发行股票ETF 235只,截至2021年1月8日,合计规模达到133亿美元,其中规模达到1亿美元的ETF产品占比16%。

按基金公司排序,发行个数和发行规模集中度与全市场类似,前十大基金公司发行的产品占比过半。发行股票ETF数量最多的前十家管理人发行数量之和占新发股票ETF个数的50%,规模最大的前十家管理人规模之和占比为67%。头部管理人包括Blackrock、First Trust、Innovator等。

按规模排序,前十大产品合计规模占所有新发股票型ETF规模的44%,其中规模最大的JPMorgan BetaBuilders U.S. Mid Cap Equity ETF产品由摩根大通发行,是提供中市值股票beta的ETF工具产品。摩根大通作为2020年规模最大的产品发行人,2020年共发5只ETF,均为股票类产品。规模最大的产品于2020年4月发行,规模达到13亿美元,是提供中市值权益beta的工具产品,属于被动管理型ETF,跟踪了MSCI美国中市值指数(MSCI USA Mid Cap Index)。

▶ 债券ETF

2020年新发行债券ETF 53只,合计规模28.8亿美元,Blackrock在新发债券ETF产品方面具有绝对优势。从个数上看,Blackrock新发产品占总新发的32%,从规模上看,Blackrock新发产品占总新发的47%。根据规模排名,前五大产品中Blackrock占两席,占据第一和第三。

iShares 0-3 Month Treasury Bond ETF提供对美国短期国债的敞口。由Blackrock发行,产品跟踪了ICE 0-3个月美国国库券指数(ICE 0-3 Month US Treasury Securities Index),该指数根据市场价值进行选择和加权,并每月进行重新平衡。

iShares ESG Advanced Total USD Bond Market ETF提供了高ESG评级发行人发行的美元债券的敞口,由Blackrock发行,投资标的包括国库券,公司债券和MBS。具体实现方法为,EUSB根据MSCI ESG报告,剔除了ESG评级较低的发行人。

Franklin Liberty U.S. Treasury Bond ETF是主动管理型债券ETF。由Franklin Templeton发行,投向到期日在1-30年的美国国债,为增强产品收益和流动性,产品使用了与美国国债或利率相关的衍生品。投资经理通过结合基本面分析和特有的机器学习驱动的排名系统来构建投资组合,以发现投资机会并获取Alpha。

▶ 另类和大宗商品ETF

2020年新发行另类ETF 6只,大宗商品ETF 2只,规模均不大。

另类ETF中规模最大的为中金公司发行的KFA Mount Lucas Index Strategy ETF,该产品采用了投资期货的多空主动管理策略,基于趋势进行投资,根据相对历史波动率,对商品、外汇和全球固收期货分配权重。

大宗商品ETF中规模较大的是Blackrock发行的iShares Commodity Curve Carry Strategy ETF,该产品为主动管理型ETF,通过筛选出展期收益率最大的10个期货合约构建投资组合,以实现组合收益超越整个大宗商品市场。

▶ 资产配置ETF

资产管理类ETF投资于股票、债券等多种资产。2020年新发资产配置ETF 24只,合计规模 15亿美元,发行集中度高。Exchange Traded Concepts新发资产配置ETF 6只,其规模占所有新发资产配置产品的78%。前五大资产配置产品中,Exchange Traded Concepts产品占据前四席,均为固定风险暴露程度的主动型全市场配置产品。

规模最大的Cabana Target Drawdown 10 ETF产品,是主动管理型FOF产品,根据经济环境和市场状况,对股票、固定收益、房地产、货币和商品投资权重进行调整。产品的风险水平控制在市场不利环境下投资组合的回撤不超过10%。

该系列其他三只产品运作方式与Cabana Target Drawdown 10 ETF相同,仅目标回撤存在差异,分别为7%、13%和16%的回撤。

▶主动ETF

主动管理ETF有两种类型:传统主动管理ETF和2019年批准的半透明主动ETF。

传统主动管理ETF因有每日披露持仓特点,不利于主动股票ETF的发展。传统主动管理ETF旨在通过研究和策略使收益超越基准,该种产品需要每日公布持仓,而投资经理通常不愿提前泄露其下一步操作,以防抢先交易(即第三方发现策略并在投资经理前执行同方向的交易),因此主动股票ETF没有被动股票ETF发展迅速。

Precidian设计的半透明主动ETF解决了这一问题。传统主动管理存在的问题在2019年5月取得了突破性进展,SEC批准了Precidian的半透明主动ETF设计ActiveShares™,该ETF专利结构不用像被动ETF一样每天披露其持仓,进而可以在一定程度上防范抢先交易风险。目前Blackrock、Legg Mason、American Century等著名资管公司均获得了Precidian的专利许可。

按规模排名,2020年新发主动权益产品中,规模最大的FT Cboe Vest U.S. Equity Deep Buffer ETF – February产品是First Trust发行的带有下行保护的主动管理ETF,通过使用期权来减少一年内标普500ETF(SPY)的亏损。当SPY跌幅在5%-30%这一缓冲区时,该产品将弥补缓冲区之内损失的5%,如果SPY跌落到缓冲区以下,则将额外支付SPY已实现损失的25%。该产品设有收益上限,上限每年更新。

AdvisorShares Pure US Cannabis ETF 规模排名第二,由AdvisorShares发行,是首只在美国上市的、仅对美国大麻公司具有敞口的主动管理ETF,截至2021年1月8日,该产品规模为2.5亿美元。

6 Meridian Hedged Equity-Index Option Strategy ETF规模排名第三,由 Exchange Traded Concepts发行,是提供了美国股票敞口的主动管理型ETF,持有40-60只美国股票的投资组合,并卖出 SPY的看涨期权,以增加当期收入并减少波动。在股票选择方面,该产品采用量化方法筛选出高质量、高盈利的股票。

▶ 其他特色产品

ESG ETF

2020年ESG ETF个数快速增长,根据FactSet统计,2020年新发31只ESG相关的ETF,个数接近去年的两倍。

在新发权益类ESG产品中,BlackRock 2020年发行数量较多。根据ETF.com统计,2020年新发权益型ESG ETF 16只,其中7只为BlackRock发行,产品投向涵盖美国大、中、小市值,美国全市场,除美国发达市场和新兴市场。

规模最大的产品为iShares ESG MSCI EM Leaders ETF,规模达到8亿美元。该产品跟踪了MSCI EM Extended ESG Leaders 5% Issuer Capped Index。该指数从MSCI Emerging Markets Index成分股出发,以营业收入为标准,剔除了从事酒精、烟草等业务的股票,剩余公司依据所在行业ESG标准获得ESG分数,之后在每个行业中,选出ESG评级最高的股票,并按市值进行加权。

ESG ETF的快速发展或于疫情期间居家办公概念股票大涨有关,预计未来ESG投资理念将继续推行。

远程医疗和数字健康主题产品

Global X Telemedicine & Digital Health ETF:由Mirae Asset于2020年7月30日发行,截至2021年1月8日,规模达到5.93亿美元。该产品为被动管理ETF,跟踪了Solactive Telemedicine & Digital Health Index。

美国居家办公主题产品

Direxion Work From Home ETF:由Direxion于2020年6月25日发行,截至2021年1月8日,规模为1.71亿美元。产品属于被动管理型ETF,跟踪了Solactive Remote Work Index。远程办公行业包括远程通信、网络安全、在线项目与文档管理以及云计算技术。

中国科技主题产品

KraneShares CICC China 5G & Semiconductor Index ETF:由中金公司于2020年11月24日发行,截至2021年1月8日,规模为1.26亿美元。产品投向5G和半导体相关行业,包括5G设备、半导体、电子元件、互联网和大数据中心等。最新持仓显示,前三大持仓股分别为立讯精密、小米集团、工业富联,分别占比9.84%、9.02%和7.57%。

疫情冲击影响

疫情冲击并未导致ETF资金大幅流出

2020年2、3月在疫情冲击下,全球金融资产大跌,主动股票基金持续净流出,股票ETF却逆势净流入,而债券ETF尽管也呈现净流出,但比例也小于主动债券基金。市场波动加剧也使得股票ETF的成交大幅上升,以标普500ETF为例,2月和3月成交环比上升了68%和181%,而同期现货指数仅上升了19%和105%,一定程度体现于投资者更倾向于以ETF作为战术性配置工具。

ETF承接了大量的抛盘需求

市场此前普遍担忧当进入到极端状态时,ETF的抛售会使得市场出现流动性问题,直至崩盘,事实上,全球占据绝对主导的ETF产品是Plain Vanilla ETF,由于其二级市场可交易的机制,使得其对现货市场的直接冲击不太会明显超过传统的资产管理产品。2020年疫情冲击下ETF并未受到负面影响,反而承接了大量的抛盘需求,减少了通过赎回份额而对现货市场所产生的直接冲击,标普500 ETF、纳斯达克100ETF在3月的二级市场交易价格一度因卖盘压力出现1%左右的折价,也侧面验证了以上观点。

中国篇:新发行数量创新高,群雄逐鹿竞争白热化

自2004年首只ETF产品——上证50ETF成立至今,中国ETF市场已经发展了十六年有余,从开始几年的徘徊探索到现阶段的创新频出,ETF产品的市场广度和深度都在拓展。截至2020年12月31日,我国共有366只ETF产品,市场规模已突破万亿人民币(不含联接基金);尽管相比ETF产品最为发达的美国市场还有一定差距,但近两年国内市场的产品创新和发展趋势也在逐渐向发达市场看齐。2017年以来,国内ETF市场迎来了跨越式发展,从产品结构分布到管理人格局均出现了值得关注的转折点。此外,2020年由于疫情蔓延、地缘政治博弈、美国大选等全球性事件影响,ETF也数次成为市场关注的焦点。本章节我们将从不同维度梳理国内市场ETF的发展趋势及2020年重点变化。

市场规模:行业主题类ETF快速扩张,数量规模赶超宽基类产品

▶ 从资产类型来看,截止2020年底,全市场共有354只非货币ETF,总规模达到8496亿元,较2019年底同比增加34.03%。其中,股票型产品长期占据主要市场份额,在非货币ETF中规模占比稳居90%以上。而相比之下,其他品类ETF产品的发展均较为缓慢。(注:后文分析仅针对非货币ETF产品)

▶ 从指数类型来看,国内市场ETF产品持续快速扩张,行业主题与宽基类ETF规模旗鼓相当。2018年以前,与美国市场类似,股票型ETF中的宽基ETF几乎占据压倒性规模优势,但近两年来权益市场行业、风格分化,市场对于ETF的交易需求旺盛,行业主题类ETF新发产品与存量产品规模齐升;截止2020年底,行业主题ETF逐渐赶超宽基类ETF,数量达到172只(占比52.12%),规模合计3747亿元(占比48.38%),行业主题ETF产品起步虽晚,但后发力量较强。由于投资者需求和市场有效性差异,目前在美国市场占据近1/3市场份额的SmartBeta ETF产品在国内市场发展动力不足,规模占比仅有不足3%。

行业格局:行业主题ETF大发展背景下,管理人、标的指数、ETF产品均迎来变局

▶ 管理人集中度:机构分布呈现“二八效应”,国泰基金、华宝基金规模大幅跃升

相较于美国市场,国内ETF市场管理人集中度目前还不算太高。截止2020年底,ETF市场共有49家机构布局,2017年ETF开始爆发式增长以来,市场中具有公募牌照的基金公司、券商资管和保险资管等机构均纷纷涌入。从目前的机构集中度来看,非货币ETF管理规模前十的机构市场份额已达到80%,管理规模最大的机构市场份额长期稳定在20%~30%之间,ETF管理人分布呈现出显著的“二八效应”。

随着资管机构发展战略和布局的变化,近十年来非货币ETF管理人也经历更迭。华夏基金在非货币ETF领域的管理规模自2013年以来一直稳居行业第一的位置,截止2020年底,国内市场非货币ETF管理规模前三的机构分别是华夏基金(22.55%)、国泰基金(10.13%)和易方达基金(9.16%),合计市场份额超过40%。在ETF大发展的市场风口下,国泰基金(第二)和华宝基金(第七)当属近两年实现弯道超车,迎来跨越式发展的机构,管理规模排名大幅跃升6位。其中,国泰基金在行业主题ETF领域深耕多年,早期布局的证券ETF、军工ETF,以及近两年新发的芯片ETF、生物医药ETF规模均同步扩增;与国泰基金有类似之处,华宝基金也同样重点布局行业主题ETF产品,2019年发行市场首只“科技ETF”关注度颇高,2020年继续加强细分行业主题的ETF布局,电子ETF、食品ETF陆续发行

▶ 指数集中度:沪深300仍为规模最大标的指数,行业主题指数证券公司跃居第二

从跟踪的指数类型来看,国内市场产品管理规模前十的指数仍以宽基为主,代表性指数沪深300市场份额占比达到16.72%,相比前几年已有所下滑;证券公司超越其他宽基指数成为目前跟踪产品规模第二的指数,2020年行情催化下量价齐升,ETF规模占比达到8.32%;此外,值得关注的是,随着科创板运行渐趋稳定,2020年11月首批科创板50ETF上市后,市场成交活跃,规模亦大幅增长,截止2020年底科创50指数跟踪产品市场占比达到3.40%。

▶ 产品集中度:规模前十ETF占比接近40%,国泰证券ETF规模位列行业主题类首位

规模前十大产品中,行业主题类ETF的数量已达到四只,截止2020年底,规模最大的ETF产品是华夏上证50ETF(565.76亿元),而规模最大的行业主题ETF是国泰中证全指证券公司ETF(389.05亿元),此外,半导体、5G等高弹性的细分主题ETF产品亦进入前十。

资金流向:宽基类ETF资金大幅净流出800亿元,行业主题ETF资金净流入显著

ETF资金净流向[[1]]历来与市场指数呈现较为显著的负相关关系,2020年全市场ETF整体资金净流向经历了较大的波动。年初新冠疫情在全球范围爆发,3月国内权益市场大幅下挫时ETF市场呈现出大幅持续的资金净流入(指数表现与ETF资金净流量全年相关系数-0.88),随后国内疫情逐渐得到有效的控制和缓解,指数与ETF资金净流量也呈现出相反的走势。分资产类别来看,股票ETF对于市场的反应最为敏感,在权益市场表现十分突出的2020年,债券ETF产品全年几乎持续资金净流出。

权益市场行业、风格表现大幅分化,ETF在不同品种之间也呈现明显的资金流向差异。2020年在股票市场整体上涨的背景下,宽基类ETF的整体规模小幅增加,但剔除市场上涨带来的资金流入后,宽基ETF全年资金大幅净流出800亿元。相比之下,行业主题类ETF在2020年实现规模大幅净增长,全年资金净流入392亿元,其中,金融地产和TMT板块的细分行业主题产品资金净流入领先。此外,值得关注的是,2019年备受市场关注度的“科技”主题产品在2020年未能实现规模净增长。

从单个ETF产品来看,2020年资金净流入领先的产品集中在券商、半导体、5G、芯片、银行、光伏等细分行业主题类ETF上,而资金净流出较多的不乏宽基类ETF。

市场表现:股票ETF普遍表现突出,主要指数均跑赢半数以上个股

2020年A股权益市场延续了2019年的上涨行情,但行业、个股表现分化加剧,ETF跟踪的标的指数仅25个指数小幅下跌,其余177个标的指数均不同程度上涨。宽基指数中,创业板指全年涨幅最高,达到了65%,涨幅超过了87%的个股;涨幅最小的上证50指数仅上涨19%,亦跑赢了67%的个股。规模最大的十个行业主题指数中,CS新能车指数涨幅超过100%,超越了全市场93%的个股。个股表现分化加剧,对于普通投资者而言股票投资难度上升,实际收益体验不佳,品类丰富的ETF产品亦提供了投资交易选择。

流动性:国内ETF产品交投活跃度提升,多数产品日均成交额仍集中在5000万元以下

从ETF内部来看:2018年以来ETF规模数量的爆发式增长,也提振了ETF产品整体的市场流动性,日均成交额超过1亿元的产品比例从6.43%提升至14.97%,成交活跃度创近十年高点,但高流动性仍集中于少量产品,截止2020年底,国内市场ETF有76.7%日均成交额集中分布在5000万元以下,而仅有3.3%的ETF日均成交额超过10亿元。与股票市场对比来看:2017年以来,交投较为活跃的ETF产品相较于同期股票市场活跃度直线提升,日均成交额排名前20的ETF产品几乎与市场前10%的股票成交额接近。分阶段来看:2020年四个季度成交最活跃的ETF仅集中在13个产品上,并未发生明显的转移。

产品布局:新发ETF产品数量连创新高,待审批ETF仍以行业主题类为主

近年来伴随着公募FOF、银行理财子等机构投资者的出现,国内机构对于公募基金的配置需求日益旺盛,包括ETF在内的其他公募产品丰富度均有所提升。2020年国内ETF市场新发产品节奏仍延续了2019年高增长态势,全年新发产品达到103只,发行数量创历史新高,总发行规模超过1000亿元。

从不同品类来看,行业主题类ETF仍是各家公司布局的焦点,2020年全年新成立行业主题ETF累积达到48只(占比47%),钢铁、煤炭、家电、传媒、光伏、农业、食品饮料等细分行业主题ETF填补了国内ETF市场空白,也为资产配置提供了更多配置标的。此外,继2019年下半年的商品期货ETF之后,首批上海金ETF也于2020年内面世,黄金类ETF增加了“批发价”标的产品的多样选择。

2020上半年,由于行业主题类ETF的数量和规模增长过快,监管对于新申报产品的审批速度略有放缓,下半年发审节奏逐渐恢复。截止2020年底,年内已申报的ETF产品仍有146只等待审批,沪港深、物联网、创新药、光伏、券商等细分行业主题ETF机构扎堆布局,此外,不乏如稀土、金融科技、物流等全新主题类ETF。

事件分析:新冠疫情市场大跌期间,ETF份额大幅增长,成交活跃度显著提升

2020年新冠疫情的出现对于全球经济和金融市场都带来了较大冲击,年初2月至3月期间,新冠疫情逐渐在全球范围内广泛传播,A股市场也经历了较大幅度的涨跌震荡,3月5至3月24日沪深300指数累积下跌13.83%,全市场ETF份额大幅增长620亿份,资金净流入675亿元,ETF的份额快速增长是否加剧市场波动一度被市场广泛讨论。从ETF本身的机制和交易规则来看,已上市的ETF是通过实物申赎,套利机制决定了部分ETF大量集中申购引起的股票买入往往由套利者同步完成,不会对成分股价格造成太大冲击。从该阶段全市场ETF成交情况来看,市场下跌促进了ETF交投活跃度的提升,产品并未出现明显的折溢价偏离。

--------

[1]ETF资金净流量估算:尽可能剔除市场涨跌的影响

ETF资金净流入/出 = 区间内ETF每日资金净流入(出)之和

ETF第T日资金净流入/出 =(ETF第T日份额 - ETF第T-1日份额)* ETF第T日净值

文章来源

本文摘自:2021年1月13日已经发布的《不惧波动,乘风破浪|2020年全球ETF市场回顾与展望》