RCEP的各缔约国都做出了关税减免的承诺,我们比较了涉及中国的有效关税率(EAR)和承诺关税率,发现从总体区域上来看,此次关税减免更多体现在中韩、中日之间。更进一步,RCEP不仅仅涵盖关税减免,还包括服务贸易、投资、贸易便利化、知识产权、电子商务、竞争政策、政府采购等大量规则内容,战略意义深远。

对于韩国来说,RCEP的承诺关税率将在生效约5年后开始低于目前的有效关税率。

中韩之间已经签有自贸协定,目前中国对韩国以及韩国对中国的有效关税分别为4.1%、9.3%,而根据RCEP承诺,中国对韩国以及韩国对中国的关税率将分别在6年、4年后开始低于有效关税率。RCEP生效5年后中国对韩国关税减免较多的HS2位商品包括:HS11制粉产品(3.1pct)、HS43毛皮制品(1.4pct)、HS02肉及杂碎(1.0pct);RCEP生效1年后韩国对中国关税减免较多的HS2位商品包括:HS19糕点(24.4pct)、HS11制粉产品(14.2pct)、HS07蔬菜(12.4pct)。

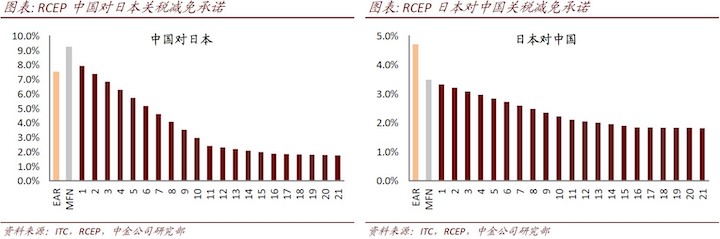

对于日本来说,RCEP承诺关税率将迅速低于目前的有效关税率。

中日之间此前还没有自贸协定,目前中国对日本以及日本对中国的有效关税分别为7.5%、4.7%,而根据RCEP承诺,中国对日本以及日本对中国的关税率在RCEP生效2年、1年后分别为7.4%、3.3%,开始低于目前的有效关税率。RCEP生效1年后中国对日本关税减免较多的HS2位商品包括:HS78铅及其制品(3.6pct)、HS28无机化学品(3.3pct)、HS86火车电车(3.2pct);RCEP生效1年后日本对中国关税减免较多的HS2位商品包括:HS64鞋靴(23.9pct)、HS11制粉产品(18.5pct)、HS07蔬菜(9.2pct)。

对于东盟、澳大利亚、新西兰来说,因为税率已经很低,整体上承诺关税率并不低于目前的有效关税率。

中国已经与东盟、澳大利亚、新西兰分别有了自贸协定,双边关税已经大幅削减,甚至澳大利亚和新西兰目前已经对所有中国进口商品实行零关税。因此,无论是中国对这三者,还是这三者对中国的承诺关税率整体上都并不低于目前实际执行的有效关税率。例如,2019年中国对澳大利亚的有效关税率(HS6位算术平均值,下同)为0.7%,而RCEP生效21年后,中国对澳大利亚的承诺关税率均值为0.9%。

即便如此,原产地规则方面的不同仍然可能使企业在对以上三个出口部分产品时关税率降低。

RCEP作为一个涵盖了东盟十国、澳大利亚、新西兰、日本、韩国、中国的自贸协定,在一定程度上能够减轻所谓的“意大利面条碗效应”的负面影响。例如,产品A是一种依赖于全球产业链的商品,澳大利亚、东盟、中国的价值成分占比各为15%,中国企业B在向东盟出口产品A时,《中国-东盟自贸协定》下的区域价值成分为30%,未达到40%的要求,因此无法适用2%的协定税率,只能适用10%的最惠国税率。而在RCEP生效后,由于新加入了澳大利亚,区域价值成分为45%,超过了40%的要求,因此能够适用8%的承诺税率。

RCEP战略意义深远。

RCEP拓展了原有“10+1”自贸协定的规则涵盖领域,既对标国际高水平自贸规则,纳入了知识产权、电子商务、竞争、政府采购等议题,又在中小企业、经济技术合作等领域作出加强合作等规定。其战略意义深远,而不仅仅止于关税减免。

-------

[1] EAR为2019年有效关税率(Effectively Applied Rate),即实际实行的关税率的算数平均值;MFN为RCEP协议文本中的基准税率(实际为2014年1月1日生效的最惠国实施关税税率)算数平均值,数字n代表RCEP生效后第n年的承诺关税率算术平均值。下同。

文章来源

本文摘自:2020年11月21日已经发布的《RCEP减免了多少关税?| RCEP专题研究》